Молодые люди все чаще обращаются в банки для оформления ипотечного кредита. Они в свою очередь, предоставляют различные варианты и виды. Ставки по ипотечным кредитам зависят от типа приобретаемого жилья.

Для того, чтобы они устраивали будущих владельцев недвижимого имущества, рекомендуется ближе ознакомиться с перечнем предлагаемых услуг. Выгода для потребителя зависит от суммы банковского вознаграждения, переплатой, наличия первого платежа и комиссий.

Чтобы определиться с программой рекомендуется подробно узнать возможные формы и ставки. Только после этого можно обратиться в отделение и подать свою заявку.

Что такое ипотечная ставка по кредиту

Ипотека – широко распространенный вид займа среди населения страны для приобретения недвижимости. Много финансовых структур предлагают свои услуги для предоставления средств в потребительских целях. Поэтому очень важно знать, как правильно их выбрать с учетом самых выгодных предложений.

Итак, что такое ипотечная ставка?

Это – числовой показатель начисленных процентов по полученному потребителем продукт. Она начисляется в виде годового расчета. По своей сути – это главный фактор, который вызывает особый интерес у пользователей.

Виды ставок:

- С постоянной фиксацией % (займ гасится вносами равными частями). Она является наиболее экономичной для заемщика, благодаря тому, что при росте процентов и инфляции он оплачивает по уже заданному курсу.

- С фиксированным % и растущей оплатой по платежам (позволяют за короткий срок погасить ссуду).

- С переменным типом (зависит от рыночных тарифов, при необходимости корректируется с учетом изменений. Они привязаны к определенному индексу финансового рынка). Данная форма является привлекательной потому, что начальное значение числа выплат значительно меньше чем при фиксированном характере.

- Комбинированные (сочетание фиксированной и переменной). Изначально их размер фиксируется, а затем изменяется на плавающий вид до окончания действия договора.

При выборе залогового тарифа нужно внимательно рассчитывать число процентов. Для верного определения важно учитывать наличие дополнительных расходов, которые появляются во время оформления залога и его дальнейшего обслуживания.

Довольно часто встречаются предложения, которые имеют низкие проценты по залогу, а на практике оказывается, что их фактическое количество является в несколько раз завышенным.

Как рассчитать ипотечную ставку

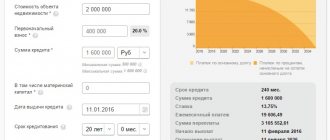

Она рассчитывается с учетом первоначальной оплаты. Чтобы произвести точный расчет по кредитному продукту с капитализацией нужно воспользоваться формулой:

Сумма платежа = Основная сумма [% *(1+ставка) ^ количество обязательных платежей] / [(1+ставка) ^ все платежи -1].

Далее нужно определить общий капитал, который нужно будет внести. Для этого следует умножить их количество на сумму.

Чтобы определить общее значение курса по проценту, который будет выплачен по залогу нужно рассчитать разницу между размером выплаченных средств и общей суммой.

Для расчета всего количества платежей по займу следует умножить его срок на 12 (календарных месяцев в году).

Существует еще один популярный метод пересчета платы по залогу. Для этого следует перевести ее в десятичные дроби и поделить ее на 100.

К примеру, если она была 8%, то в десятичной дроби она будет выглядеть как 0,08. Затем следует разделить ее на 12, поскольку начисление обязательной платы осуществляется каждый месяц. Теперь можно узнать размер процентного курса ссуды.

Рассчитать плату по займу можно исходя из выше указанной формулы. Решив уравнение, вводя все необходимые количественные данные, можно получить показатель общей платы по залогу.

Что такое ипотека

Ипотека — это такой вид целевого займа, который выдается исключительно на приобретение недвижимости.

Она сочетает в себе несколько элементов:

- Обеспечение обязательств, которое осуществляется путем залога недвижимого имущества. Как показывает практика, чаще всего того имущества, которое приобретает заемщик.

- Определение выданной ссуды строго установленной целью (покупка недвижимости).

- Переход собственности заемщику с момента ее приобретения.

Также стоит учитывать, что большинство кредитных программ финансовых организаций предполагает внесение первого взноса. Он составляет минимум 10 % от стоимости приобретаемого объекта.

От каких факторов зависит

В различных банках сумма процентов может быть разная. Существует несколько критериев, по которым рассчитывается сумма взносов, процентная ставка и т. д.

Плата залоговой ссуды напрямую зависит от таких факторов:

- количества заработка лица;

- кредитного срока;

- всей стоимости приобретаемого жилья;

- внесенного начального взноса.

Размер каждого платежа не должен превышать указанной в законе части заработка граждан России. Зачастую это не больше 40–50% от доходов заемщика.

Много факторов также зависит от продукта и объекта кредитования (вид квартиры, дома, наличие земельного участка и т. д.).

Первичный рынок недвижимости является дороже, чем вторичный. Для того, чтобы получить конкретный числовой показатель по каждой разновидности залога необходимо учесть условия и наличие схемы его погашения.

Как получить ипотечный кредит самостоятельно?

Перейдем к алгоритму, который поможет взять заём на жилье. Разберем, как оформляется ипотека двумя способами: самостоятельно и с помощью кредитных брокеров.

Начнем с ситуации, когда заёмщик хочет сэкономить на помощниках и получить кредит самостоятельно. Для этого ему придется пройти через 6 этапов.

#1. Выбор жилья

Банки выдают ипотечные кредиты на следующие виды недвижимости:

- квартиры в новостройках

- квартиры на вторичном рынке

- дачи, коттеджи

- частные дома.

Также можно получить заём на жилье, которое покупается по договору долевого участия. Но такие кредиты дают не все банки.

Заёмщик должен ориентироваться не только на желания, но и на возможности. Банк не даст кредит, если за жилье придется платить больше 50% от официальных ежемесячных доходов. Но чтобы создать запас прочности, советуем ориентироваться на такое жилье, за которое придется платить не больше 40% от ежемесячного дохода.

#2. Выбор банка

Недостатка в предложениях на рынке ипотечного кредитования нет. Выбирая финансовое учреждение и конкретный кредит, обратите внимание на:

- сумму первоначального взноса

- кредитный лимит

- страховки

- репутацию кредитного учреждения

- отзывы

- условия досрочного погашения

- максимально допустимые просрочки

- количество документов для оформления.

Если не все ваши доходы официальные, обратитесь в банки, которые предлагают ипотеку по двум документам. В таких компаниях процентные ставки на 2−3% выше, чем в среднем по рынку. Но они дают деньги без подтверждения дохода.

#3. Сбор бумаг, подача заявки

Разберем, какие документы нужны для ипотеки.

Банки попросят предъявить следующие бумаги:

- заявление на получение кредита

- паспорт заёмщика (если есть поручители и созаёмщики — копии их паспортов)

- справка о доходах за последние 6 месяцев (по форме 2-НДФЛ или банка)

- копия трудовой книжки, заверенная работодателем

- документы о регистрации предприятия (если заёмщик владеет бизнесом)

- документы на квартиру или дом, которые планируется приобрести по ипотеке.

Если планируете получить ипотеку и воспользоваться материнским капиталом (или получить квартиру по военному кредитованию), то потребуются бумаги, подтверждающие льготы.

Для обладателей материнского капитала:

- сертификат (или сертификаты, если их несколько)

- согласие от Пенсионного фонда на использование средств

- согласие от продавца квартиры или дома на продажу недвижимости по материнскому капиталу.

Для военных:

- разрешение от Росвоенипотеки.

#4. Оформление договора

Ипотечные соглашения составляются банками, а клиенты только подписывают их. Но это не мешает изучить текст договора от первой до последней страницы.

Рекомендуем обратить внимание на «мелкий шрифт», а также на содержание последних страниц документа. Чаще всего именно там прописаны невыгодные для заёмщика условия.

В договорите внимательно изучите следующие параметры кредита:

- срок погашения

- ежемесячный платеж

- эффективная процентная ставка

- условия досрочного погашения

- комиссии (за открытие счета, проведение операций и т. д.)

- штрафы за просрочки.

Если хотя бы одно условие не устраивает, можете сказать об этом кредитному менеджеру. В случае, когда банк не хочет менять договор, лучше найти другое кредитное учреждение.

Подписывать кредитный договор в тот же день, когда вы получили его на изучение, необязательно. Можно забрать экземпляр домой и перечитать его в спокойной обстановке с квалифицированным юристом.

Если условия устраивают, приступайте к поиску квартиры.

#5. Покупка квартиры, подписание кредитного договора

Найдите квартиру или дом, которые устроят и вас, и банк. Обычно кредитные учреждения отводят на выбор недвижимости 1−2 месяца. Если за этот срок заёмщик не определится с квартирой или домом, банк может аннулировать решение об одобрении кредита.

Как только объект выбран, можете подписывать договор о купле/продаже квартиры (дома) и договор об ипотеке с банком. Недвижимость сразу же передается в залог кредитному учреждению, о чем составляется специальный документ — закладная.

#6. Страхование сделки

Российское законодательство обязывает заёмщиков, которые берут ипотеку, страховать сделку.

Требования закона «Об ипотеке (залоге недвижимости)» распространяются только на страхование квартиры. Но банки предлагают клиентам оформить полисы страхования жизни, платежеспособности, здоровья, риска невозврата кредита. Стоимость таких страховок может доходить до 10−15% от суммы займа. Банки не имеют права навязывать их и отказывать в выдаче кредита, если клиент не захотел заплатить за полис.

#7 Оформление документов

Последнее, что осталось сделать — зарегистрировать сделку в Росреестре. Для этого принесите подайте в отделение Росреестра или онлайн все документы — соглашение об ипотеке, договор купли/продажи квартиры или дома, закладную, страховой полис. Через 2−3 дня информация о сделке появится в Росреестре, и вы станете обладателем новой квартиры.

Процентные ставки по ипотеке в банках России

Количественный показатель курса ипотеки является решающим фактором. Ввиду того, что экономическое состояние страны не стабильно, строительные и банковские структуры пребывают в состоянии кризиса.

На текущий момент тариф по данному типу займа в различных российских фин. учреждениях практически не отличаются. Они установлены на уровне 11–15%. Разброс в районе 1 – 3% не весьма существен.

Правительство страны активно сотрудничает с финансовыми структурами, позволяя некоторым из них предоставлять заемщикам условия ипотечного кредита с низкими ставками.

На сегодняшний день активно кредитование граждан с государственной поддержкой. Оно рассчитана на людей со средним уровнем денежных поступлений и предусматривает неизменную стоимость по процентам в течение всего времени.

Количество финансовых учреждений с поддержкой от государства ограничено. В случае получения субсидий, они могут снизиться до 8% и не превышать уровня 13%.

Займ на вторичную недвижимость имеет более высокий уровень ставки. Среднее значение находится в районе 3%.

Сравнительная таблица

При сравнении процентного соотношения в банках, которые получают поддержку от государства для выдачи ипотеки и тех, которые не участвуют можно заметить ощутимую разницу.

Первые могут предоставить клиентам более приемлемые предложения, в отличие от вторых.

| Получающие государственные субсидии | % | Без субсидии | % |

| Сбербанк России | 11,4 | ЛОКО-Банк | 15 |

| Открытие | 12 | Советский | 16 |

| Банк Москвы | 13,35 | Росгосстрах | 16,5 |

| Газпромбанк | 12,5 | МТС | 17 |

| Россельхозбанк | 13,5 | Райффайзенбанк Аваль | 15,25 |

Числовые значения по каждому из них четко доказывают выгоду получения ссуды в учреждениях с правительственной поддержкой.

Где взять ипотеку под низкий процент

На самом деле, не следует изначально гнаться за низкопроцентной ссудой. К примеру, Вы желаете улучшить условия проживания или приобрести квартиру. Для начала проверьте свой кошелёк, есть ли там по меньшей мере тридцать процентов от той суммы, на которую Вы хотите приобрести квартиру? Крайне важно, чтобы первоначальный взнос был равен хотя бы этим тридцати процентам, чтобы расширить границы выбора. Вся “фишка” заключается в том, что чем больше у Вас первоначальный взнос, тем меньше Вам в дальнейшем придётся переплатить. И только после того, как у Вас есть достаточное количество средств, следует думать об ипотеке и подыскивать минимально возможную процентную ставку. Для этого Вы можете даже привлечь созаёмщиков, вместе тащить такую ношу куда проще, чем самостоятельно.

На сегодняшний день в сфере займов работает огромное количество учреждений. Есть как государственные, так и коммерческие организации. Крайне важно, чтобы Вы до подписания договора с одной из них изучили всевозможные варианты, имеющиеся на рынке. На Ваши плечи ложится большая ответственность, а потому к делу необходимо подходить с умом и в трезвом здравии. Сравнивайте предложения, анализируйте и просчитывайте. А также не забывайте о своих финансовых возможностях. Не следует рассчитывать, что завтра ни с того ни с сего Ваше положение улучшится и Вы погасите кредит. Важно финансовое положение в данный момент, ведь Ваши надежды могут и не оправдаться, а задолженность по кредиту гасить нужно.

А сейчас хотелось бы открыть Вам глаза – самый низкий процент далеко не всегда таковым и является. Зачастую это действительно рекламные ходы компаний, а заёмщики остаются в “дураках” и переплачивают. Недаром придумали пословицу “Скупой платит дважды”. И к данному вопросу она идеально подходит.

Самые выгодные условия ипотеки

2018 год характеризуется привлекательным падением ставок по займу. Он становится более доступным для граждан РФ.

«Газпромбанк» предлагает «Квартиры на вторичном рынке», общим сроком до 30 лет. Курс стартует с 10%. Можно получить 500 тыс. – 45 млн. рублей. Обязательная первая плата в районе 10%.

Условия:

- не менее 20 лет;

- 2-НДФЛ;

- залог приобретенного жилья или без него и поручителей.

Сбербанк России предоставляет пакет «Молодые семьи». Период действия 1–30 лет. Курс — от 10%. Размер неограничен суммами. Первоначальная плата не менее 20% от всей цены.

Требования:

- не моложе 21 года;

- форма 2-НДФЛ (в некоторых случаях не требуется).

«РоссельхозБанк» предоставляет «Жилищный» займ. Продолжительность — не более 30 лет. Тариф в 10,25%. Денежный результат: 100 тыс. – 20 миллионов. Начальный взнос должен быть не меньше 15%.

Критерии:

- от 21 года;

- стабильность заработка;

- под залог или без него.

«Возрождение» выдает займ «Квартира-Новостройка» до 30 лет под 10,9%. Ссуда – 300 тыс. – 30 млн. рублей. Взнос не менее 15%.

Требования:

- не младше 18 лет;

- 2-НДЛФ, 3-НДЛФ, форма подтверждающая наличие дохода;

- можно под залог имущества.

«ВТБ24» предлагает «Покупку жилья на первичном рынке». Тариф составляет 12,6%, при общем размере длительности до 30 лет. Начальный взнос при этом должен быть не менее 15%. Заем выдается в пределах 600 тыс. – 60 миллионов.

Условия:

- от 21 года;

- минимальный трудовой стаж в 1 год;

- официальное трудоустройство;

- страхование жизни заемщика (при отказе обращения в страховую фирму пользователю добавляется еще 1%).

«Абсолют» выдает «Выгодную ипотеку». Тариф — от 10% годовых. Размер займа – 300 тыс. – 20 млн. рублей не более чем на 30 лет. Минимальный платеж – не менее 15% от общей стоимости недвижимости.

Требования:

- возраст 21;

- документальное подтверждение платежеспособности;

- можно как под поручительство, так и без него.

«Тинькофф» кредитует по проекту «Вторичный рынок». Число займа от 500 тысяч рублей. Взнос от 30%. Годовой процент – от 10%. Длительность ипотеки – 25 лет.

Критерии:

- не моложе 21 года;

- подтверждение постоянной прибыли.

Узнать подробную информацию по залоговым продуктам можно у представителей финансового заведения.

Изменение условий в некоторых банках

Зачастую кредитные организации вносят изменения относительно ставок по займу. Так, при отказе от страхования жизни и здоровья заемщика в «Сбербанке» размер переплат повышается на 1 %. Для тех, кто не получает зарплату через эту кредитную организацию, проценты возрастут еще на 0,3. Электронная регистрация даст возможность понизить переплату на 0,1.

«ТКБ» предоставляет своим клиентам тариф «Выгодный». Эта услуга подразумевает под собой единовременный платеж за снижение ставки по кредиту.

«Уралсиб» предлагает соискателя определить свой статус, выбирая из нескольких категорий: бюджетник, клиент данной организации, новый клиент, сотрудник НК «Роснефть». От этого зависит, на какие условия может рассчитывать заемщик.

Можно ли уменьшить проценты по ипотечным кредитам

Фиксированная плата по использование банковских средств часто завышена.

Для того, чтобы сэкономить средства на выплате можно осуществить снижение ставки по ипотечному кредиту. Раскрыть детали таких возможностей помогут опытные специалисты.

Существует несколько наиболее популярных способов, позволяющих провести данную операцию без ущерба.

Как ее снизить

Чтобы обеспечить себе наиболее выгодные условия ипотеки, нужно заранее подготовиться. Необходимо тщательно подходить к выбору структуры кредита и его продукта.

- Обзавестись «чистой» кредитной историей. Лучше всего делать это в выбранном отделении. Для этого можно оформить ссуду на небольшую сумму (оформить кредитку) и погасить долг.

- Найти поручителя с хорошей платежеспособностью (может быть родственник).

- Предоставить залоговое имущество.

- Стать участником государственной поддержки по получению жилищного займа.

В случае действующего договора о займе средств у финансовой структуры можно снизить ее такими способами:

Рефинансированием

Это взятие займа на уже существующий. Такую операцию можно провести в «своем» банке или обратить в другой. При этом стоит внимательно рассчитать целесообразность выгоды от таких действий.

Важно учесть, что банк, в котором было получено ипотеку, может не удовлетворить просьбу заемщика о рефинансировании. Тогда придется обращаться за помощью в другой. После получения денег заемщик сможет оплатить первичную задолженность.

Реструктуризацией

Плательщик может самостоятельно увеличивать или уменьшать числовой показатель ежемесячных платежей. Этот способ поможет выиграть на переплате.

Для этого нужно написать и подать заявление на снижение процентной ставки по ипотеке.

Дополнительно следует предоставить документы, подтверждающие увеличение доходов заемщика. Подобным образом рекомендуется действовать при досрочной выплате ссуды.

Судебным разбирательством

Такое действие будет актуальным в том случае, если в подписанном договоре было обнаружено лазейки, при которых организация нарушает условия выдачи займа.

Прежде чем обратиться в суд, заемщику необходимо детально изучить документы. В противном случае он понесет траты на судебные издержки.

Государственной поддержкой

Можно присоединиться к любой из социальных программ, которые предусматривают наличие субсидий или возврат части суммы.

Переоценка имущества

Это доступно сделать в том случае, если приобреталось жилье в новостройке во время его строительства. Зачастую банки выдают деньги на такую недвижимость под высокий тариф за использование кредитных средств.

После введения дома в эксплуатацию и оформления права собственности можно осуществить переоценку имущества и застраховать его. Пакет этих документов следует передать в отделение. По решению уполномоченных лиц ее размер может снизиться до 3%.

Что нужно сделать

Снизить процент можно составлением заявления в отделение банка.

Существуют такие варианты:

- изменение валютной единицы (перевод займа из рублей в евро или доллары, а также наоборот);

- уменьшение месячной платы (при этом срок ипотеки может увеличиться);

- пересмотр срока (можно отдать долг быстрее, чем указано в договоре).

Если выполнить один или несколько вышеперечисленных пунктов, вы обеспечите себе более скорое погашение ипотеки. Необходимо также все продумать, чтобы не платить в ущерб себе (например, валюта может резко вырасти).

Анализ предложений с минимальной ставкой

Большая часть списка позволяет получить минимальную переплату только при выполнении определенного условия. Самое популярное – комиссия, уплачиваемая при заключении договора. Так, скидка в 1,5% годовых, позволяющая достигнуть ставки лидера ТОП-10 ТКБ Банка в 4,84%, предоставляется при внесении 4,99% от суммы займа на этапе оформления.

Идентичный принцип применяется и у других игроков рынка из тройки лидеров. Росбанк снижает ставку до 5% годовых, если оплатить 4% от объема взятой в долг суммы. В таком случае скидка составит 1,5% годовых. Банк ДОМ.РФ дает возможность понизить комиссию за пользование заемными средствами на 1%. После чего достигается самая выгодная ставка в 5,1% годовых.

Банк Возрождение более лоялен к держателям своих карт. Если по продукту «НЕПРОСТОКАРТА» ипотечный заемщик производит платежи на сумму от 75 000 рублей в месяц, то ставка снижается на 0,5%. Тем самым достигая своего минимального значения – 5,5% годовых. В случае меньшего оборота средств на пластике, например, в 50-75 тыс. рублей, скидка – 0,4%. При тратах 10-50 тыс. – 0,3%.

Делящие десятую строку банки используют другие принципы понижения ставок. В частности, Альфа-Банк предлагает самые выгодные условия для договоров с крупной суммой. То есть с объемом займа более 6 млн рублей в Москве и области, 5 млн – Санкт-Петербурге и ЛО, 2,5 млн рублей – других регионах.

В свою очередь УБРиР снижает процент до минимума, если использовать не минимальный первоначальный взнос, а оплатить не менее 50% цены квартиры за счет собственных накоплений. Азиатско-Тихоокеанский Банк поддерживает зарплатных клиентов, бюджетников и ключевых партнеров. Именно для них по ипотечным договорам с господдержкой предлагается наименьшая ставка в 5,99% годовых.

Низкий процент по ипотеке для льготных категорий

Социальный вид ипотеки рассчитан на тех граждан, имеющих официальное подтверждение об их нужде в улучшении условия проживания.

Другими словами – это те люди, которые стоят на государственном учете в очереди. Для них кредит выдается под менее чем 10% годовых. Сумма первого платежа при этом составляет 10%.

Перед обращением в банк для заключения договора об ипотеке нужно проверить не подпадает ли заемщик в льготную категорию населения России. Специально для них предусмотрено наличие региональных и федеральных программ, работающих на улучшение жилищных условий.

Государство РФ защищает некоторые категории населения и предоставляет им займы по специальным программам. В зависимости от их классификации они финансируются федеральным или региональным бюджетом. Осуществляется помощь в виде внесения первоначальной суммы займа или снижением тарифа.

Специальные условия предусмотрены для следующих категорий заемщиков:

- военнослужащих;

- молодых семей;

- многодетных семей;

- молодых специалистов;

- работников полиции;

- сотрудников РЖД;

- пострадавших от аварии на ЧАЭС;

- жертв стихийных бедствий;

- сотрудников налоговой службы;

- МЧС-ников;

- молодых учителей и ученых.

Дополнительно государственную преференцию получают семьи, где родился второй и следующий ребенок. Ее выдача осуществляется в виде сертификата Материнского капитала, которым можно оплатить взнос по ипотеке. Для оформления потребуется предоставить пакет документов, с входящими в состав справками из Пенсионного фонда, в отделение ПФР.

В 2020 году планируется процентная ставка по ипотеке не больше 6% годовых, которая будет доступна для семей с двумя и более несовершеннолетними детьми.

Она будет действовать только при приобретении в ипотеку жилья в новостройках. Для вторичного рынка программа действовать не будет. Главное направление – улучшение рождаемости детей среди граждан Российской Федерации.

На текущий момент список банков-участников еще определяется уполномоченными органами.

Предложения финансовых организаций

Все кредиторы стараются предоставить такие условия предоставления займов, которые подошли бы каждому заемщику, но при этом минимизировать риски, связанные с возможной неоплатой долгового обязательства.

Сравним разные предложения популярных финансовых учреждений для определения самой низкой ставки по кредиту при определенных условиях.

Для приобретения в новостройках

Большой популярностью пользуется приобретение жилья на стадии строительства или уже в готовых новостройках. Застройщик ранее обязан получить аккредитацию у банка по всем своим объектам.

«Сбербанк» готов выдать ссуду на объекты такого типа от 7,5 % при условии внесения первоначального взноса от 15 %.

«Альфа-Банк» предоставляет ипотеку на новые квартиры от 8,99 %, с учетом того, что заемщик является его зарплатным клиентом.

«Тинькофф» предлагает переплату от 6 % годовых с первоначальным взносом от 15 %.

Вторичное жилье

Вторичное жилье обладает большей надежностью для финансовой организации по сравнению с только строящимся, поэтому некоторые банки снижают проценты для такого типа недвижимости.

| Банки | Проценты |

| «Сбербанк» | 9,7 % |

| «ВТБ» | 8,9 % |

| «ЮниКредит» | 9,5 % |

| «МКБ» | 9 % |

Дом или коттедж

Ипотечное кредитование подразумевает возможность приобретения дома или коттедж. Заемщик имеет право как приобрести земельный участок и впоследствии построить на нем жилье, так и купить уже готовое.

| Банки | Ставка |

| «Сбербанк» | 10,1 % |

| «ВТБ» | 11,9 % |

| «ДельтаКредит» | 11,25 % |

| «Тинькофф» | 9,5 % |

Отдельным категориям заемщиков

Многим категориям граждан предоставляются льготные условия получения жилищного займа.

Граждане, имеющие право на льготы:

- молодые семьи (возраст супругов не превышает 35 лет),

- учителя и ученые,

- многодетные семьи,

- военнослужащие,

- получившие материнский капитал (погашение части ипотечного займа средствами материнского капитала).

Так, например, процентная ставка в «Россельхозбанке» для молодых семей колеблется на отметке от 10 до 15 %.

«Альфа-Банк» предоставляет снижение процентов военнослужащим на лояльных условиях от 8,99 %.

Ипотека в 2020 году глазами заёмщика

Кризис шагает по миру, а жить всё равно где-то нужно. Конечно, следовало покупать жильё чуть раньше, когда условия кредитования были лучше. Но, с другой стороны, сейчас рынок жилья находится в глубокой стагнации. И именно сейчас можно выиграть в цене: скидки и акции от застройщиков ещё только начинаются. На смену текущим скоро придут летние, более существенные (летом квартиры никто не покупает, а продавать и продолжать стройки нужно).

Если денег для приобретения квартиры за наличные или в рассрочку недостаточно, придётся брать ипотеку. О ней мы уже писали, но новое время — новые правила. Сейчас рассмотрим основные моменты, на которые стоит обратить внимание (а если что-то упустим, будем ждать комментарии и корректировать).

Какой бывает ипотека

На данный момент существует несколько основных типов ипотечного кредитования: стандартный, с государственной поддержкой, программа «Российская семья» и специальное предложение банков для военнослужащих.

Стандартная ипотека

Обычная ипотека — это крайне сложный кредит. В прошлом для получения ипотечных средств требовалось внести 13% стоимости приобретаемой квартиры в качестве первого взноса. Теперь же — не менее 15% для первичного жилья и 20% для вторичного. Реальные условия Сбербанка таковы:

| Первоначальный взнос | Срок кредита | ||

| до 10 лет | от 10 до 20 лет | от 20 до 30 лет | |

| от 20 до 30% | 13,5% | 13,75% | 14% |

| от 30 до 50% | 13,25% | 13,5% | 13,75% |

| от 50% | 13% | 13,25% | 13,5% |

» При этом ставки действительны в случае, если:

- кредитуемый объект недвижимости построен с участием кредитных средств банка, иначе применяется надбавка в 0,5 процентных пункта;

- заёмщик страхует свою жизнь и здоровье, в противном случае применяется надбавка в один процентный пункт;

- до момента регистрации ипотеки применяется надбавка в один процентный пункт.

Многие банки ужесточили требования к заёмщикам. Если поиграть с кредитным калькулятором Сбербанка, можно выяснить, что для первичного одобрения кредита молодой семье из двух человек потребуется не менее 40–50 тысяч личного дохода каждого супруга. Причём подтверждённого дохода, так что получающие зарплату «чёрным налом» могут оказаться в неприятной ситуации.

Средняя процентная ставка на данный момент (реальная, а не рекламная) составляет порядка 15–16% годовых. Почему? Даже базовая ставка на вторичное жильё начинается от 12,5%. Ставка на новостройки в среднем составляет 13%. На загородную недвижимость и постройку частного дома тарифы ещё выше.

Военная ипотека

Для военных довольно приемлемым вариантом раньше являлась военная ипотека. Ещё в 2020 году процентная ставка по такому виду ипотеки составляла 8% годовых. Сегодня — уже 12,5% и выше.

Ипотека с господдержкой

Лучшим вариантом на данный момент является ипотека с государственной поддержкой. Она представляет собой кредит на приобретение строящегося жилья или жилья в готовой новостройке. За счёт субсидирования государства банк предоставляет сниженную до 12% ставку (это минимальный порог, который в реальности будет выше — около 13–13,5%).

Однако эта программа распространяется не на всё жилье. В основном на то, которое строится или строилось с участием средств банка. При этом застройщик должен находиться в неком доверенном списке.

Также существует ограничение на максимальную сумму кредита:

- 8 миллионов рублей — для Москвы, Московской области и Санкт-Петербурга;

- 3 миллиона рублей — для остальной территории России.

Минимальный первый взнос для ипотеки с господдержкой составляет 20% от стоимости приобретаемого жилья.

В данном случае процентная ставка кредита фиксированная — 12% годовых в больших банках. Однако подобный вид ипотеки включает обязательное страхование жизни основного заёмщика. Причём сумма ежегодной платы рассчитывается из остаточной стоимости кредита и составляет 1% от оставшейся на момент выплаты суммы, которую должен заёмщик (проценты не учитываются). При отказе от страхования банк предлагает повышение ставки до стандартной, причём этот момент прописан в ипотечном договоре. Соответственно, заплатить в первый год и отказаться потом не получится — вся ипотека будет пересчитана с момента отказа от страховки. Ещё нужно помнить, что все ипотечные квартиры нужно обязательно страховать, а это ещё порядка 0,4% от невыплаченной суммы.

Стоит обратить внимание на предложение «ТинькоффБанка»: на момент написания статьи процентная ставка по ипотеке с господдержкой здесь начиналась от 11,9% годовых.

Программа «Российская семья»

В официальных документах называется «Обеспечение жильём молодых семей». Срок действия этой программы должен был истечь в 2020 году, однако в 2014 году приняли программу «Обеспечение доступным и комфортным жильём и коммунальными услугами граждан РФ», за счёт чего фактически она была продлена до 2020 года.

Действие программы распространяется на всю территорию России и направлено на предоставление помощи молодым семьям, которые нуждаются в улучшении условий проживания. Однако все регулирующие нормативные акты выпускают сами регионы. Для того чтобы участвовать в программе, молодая семья должна соответствовать следующим условиям:

- хотя бы один из членов семьи не должен быть старше 35 лет (участником может стать и семья из одного человека);

- желающие должны иметь российское гражданство;

- семья должна проживать в непригодных для жизни условиях (случаи, когда площадь помещения на одного человека меньше, чем установлено в регионе; проживание в коммунальных квартирах).

Согласно условиям программы, молодой семье выдаётся государственная субсидия, которая должна быть направлена на приобретение жилья или долевое строительство. Для семьи без детей эта субсидия выдаётся в размере 35% от оценочной стоимости жилья, а для семейных пар с детьми, в том числе неполных семей, состоящих из одного родителя и одного ребёнка, — в размере 40%. Многодетным семьям предоставляют дополнительные льготы, при этом им оказывают материальную поддержку в полном объёме.

В некоторых регионах вместо этого действуют целевые цены на квадратный метр жилья и сниженные процентные ставки, а предлагаемые квартиры продаются с отделкой.

Программы лояльности застройщиков

В текущей ситуации многие застройщики подсуетились и заключили с крупными предприятиями партнёрские соглашения. Суть их в следующем: предприятие даёт некую субсидию работнику в обмен на обязательство продолжения работы, а застройщик, в свою очередь, предлагает скидку на жильё. В некоторых случаях соглашение является трёхсторонним. Третьим в нём становится банк, который предлагает сниженную ставку.

Кстати, именно этим предложением воспользовался я при приобретении квартиры. Скидка застройщика составила 8% от общей стоимости жилья, а процентная ставка Сбербанка фиксированная — 11,4% годовых без изменения условий.

На что стоит обратить внимание

- Лучше брать ипотеку в банке, в котором оформлена зарплатная карта. Это позволит минимизировать риск отказа в выдаче ипотеки, в том числе и при отсутствии подтверждённых справками доходов. Но стоит обратить внимание: зарплатой банки считают именно зарплатные переводы. Также подобный шаг позволит сократить дополнительные надбавки на процентную ставку.

- Многие регионы предлагают дополнительные программы для приобретения жилья. Так, в моём родном Ульяновске действует «Губернаторская ипотека»: заёмщикам, участвующим в программе, первые три года муниципалитет оплачивает проценты кредита.

- Аналогичные программы могут действовать для некоторых трудовых специальностей (например, медиков) или предприятий.

- Банки намного проще одобряют кредиты на покупку новостройки. Стоит обратить внимание на связь застройщика и банка и идти на первичное одобрение с уже выбранной квартирой. Это позволит снизить вероятность отказа без объяснения и повысит шансы получить ипотеку.

- Доли в квартире нужно оформлять в соответствии с текущим доходом: чем выше облагаемый налогом доход, тем выше должна быть доля. Таким образом, благодаря налоговому вычету можно будет вернуть часть своих средств значительно быстрее. Напомним, это не только стоимость самой квартиры (точнее, её часть, взятая в кредит), но и часть процентов, выплаченных по договору. Это позволит погасить часть кредита несколько раньше.

- Любая оплата свыше месячного взноса должна вноситься через банковского работника. Проконтролируйте факт списания большей суммы со счёта. Лишние 500–1 000 рублей играют роль, как это ни смешно, ведь любая переплата идёт не на погашение процентов, а на погашение основного долга.

Брать или нет?

Несмотря на массу сложностей, нервов и значительную переплату, ипотека является единственным реальным шансом для многих жителей нашей страны обзавестись жильём. Дорожает недвижимость значительно быстрее, чем растёт благосостояние общества. А средняя месячная плата за ипотечную квартиру сопоставима с арендной платой.

Для того чтобы точно решиться, нужно пройти серьёзный путь. Придётся проконсультироваться с массой разных специалистов. Постарайтесь ещё до похода к застройщику выяснить информацию обо всех действующих в вашем регионе предложениях. Просчитайте максимальное количество вариантов погашения и остановитесь на том, который гарантированно позволит выплатить ипотеку в случае форс-мажора. Лучше платить больше и так вернуться к быстрому погашению, чем в трудный момент оказаться без возможности оплатить месячную ставку.

О действующих государственных программах можно узнать в муниципалитете. Предложения банков всегда доступны на их сайтах, но стоит сходить лично. То же касается и застройщиков: иногда последние непроданные квартиры в доме прямо перед его сдачей стоят значительно дешевле, чем на этапе котлована.

И, конечно, помните, что при проблемах можно и нужно жаловаться. Для строителей угрозой является обращение в разные государственные учреждения. А если проблемы появились в банке, можно обратиться к сотрудникам Центробанка.