Недвижимость, полученная по наследству и выставленная на продажу, имеет дурную славу. Потенциальные покупатели сторонятся подобных квартир, даже если стоимость такой недвижимости сильно снижена. Это обусловлено тем, что покупка квартиры, полученной по наследству, сопряжена с высокой вероятностью разбирательств, в том числе и судебных, с наследниками, своевременно не вступивших в права наследования. О том, как учесть все риски при покупке квартиры полученной в наследство и прочих важных нюансах подобной сделки, пойдет речь в данной статье.

Риски при покупке квартиры у наследников

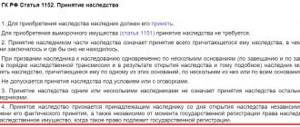

Полученная по наследству недвижимость полностью принадлежит наследнику. Он имеет право распоряжаться ей на свое усмотрение, то есть, может подарить, продать или поменять. В ГК РФ не предусмотрено никаких дополнительных требований при заключении сделок, предметом которых является недвижимость, полученная по наследству. В частности, из-за этого имеются риски покупки квартиры по наследству. Все особенности наследственного законодательства не могут учесть даже опытные юристы, не говоря о рядовых гражданах.

Покупка квартиры по наследству – это высокая вероятность имущественных претензий со стороны наследников, чьи права были нарушены. Жилая недвижимость, в частности квартиры, могут передаваться по наследству в законном порядке или по завещанию.

Что следует знать, если предстоит покупка квартиры, полученной в наследство? В первую очередь потенциальному покупателю недвижимости у наследников нужно разобраться в особенностях каждого способа наследования.

Для начала следует разобрать более распространенный способ наследования – по закону. Этот способ наследования подразумевает разделение родственников на очереди. Первыми на получение наследства претендуют родители, дети и супруги усопших. Если подобных претендентов нет, то наследниками становятся родственники из второй очереди – это братья, сестры, бабушки и дедушки и так далее.

Достаточно часто случается так, что родственники из первых очередей ничего не знают об открывшемся наследстве. Именно в этом заключаются основные риски для покупателя, которому предстоит покупка наследственной квартиры. Наследник вне очереди вступает в права наследования, а после этого появляется более близкий родственник и оспаривает передачу имущества. Подобное чаще всего случается в следующей ситуации. Собственник имущества, перешедшего в наследство давно не жил со своей супругой (супругом), но при этом брак не был официально расторгнут. Про такого наследника наверняка могут забыть, и если он сам не явится к нотариусу, то распределение наследуемого имущества пройдет без него. Еще большая путаница возникает при вступлении в наследство 4-5 очередей. В такой ситуации пропустить наследника имеющего больше прав, очень просто.

В обязанность нотариусов не входит поиск наследников первых очередей. Они помогают получить наследство тем, кто обратился к ним и предоставил доказательства родства с усопшим.

Если покупка квартиры, доставшейся по наследству была произведена наследником, вступившим в права наследования вне очереди, то скорей всего будет суд, который обяжет покупателя освободить жилую недвижимость. Разумеется, суд также постановит взыскать с продавца деньги в пользу покупателя, но если они уже потрачены или не находятся на банковских счетах, то процедура возврата может растянутся на десятки лет.

Казалось бы, покупка квартиры, наследство которой подтверждено завещанием, имеет меньше рисков. Это верно, но лишь отчасти. Ряд рисков также имеется. К основным из них следует отнести:

Процедура продажи наследственной квартиры которая меньше 3 лет в собственности

- исключение из завещания лиц, которые имеют право на получение части наследственной жилой недвижимости. Это несовершеннолетние дети и прочие лица, находившиеся на иждивении завещателя;

- признание наследника, успевшего распорядиться полученным наследством, недостойным;

- оспаривание завещания в суде. Например, наследникам по закону удалось доказать в суде, что завещание написано под давлением.

Доля таких случаев невелика, примерно 0.5 % от всех случаев оспаривания наследственных прав. Но все же в судебной практике подобное встречается.

При покупке квартиры у наследников, следует учитывать и такой немаловажный фактор как сроки давности. ГК РФ предусмотрен шестимесячный срок для вступления в наследство. В большинстве случаев этого достаточно. На как показывает практика не все так просто. Некоторые родственники не знают, что где-то имеется наследственный дом или квартиры, которые они могут получить, воспользовавшись своими правами, другие находятся на длительном лечении и не могут по этой причине получить наследство и т. д. Простыми словами у них имеются уважительные причины для пропуска, установленного на законодательном уровне срока.

Согласно 1155 статье ГК РФ человек, имеющий право на получение имущества в наследство, но по каким-либо причинам пропустивший установленный законом срок, должен подать исковое заявление в суд в течение полугода с момента, как он узнал о смерти наследодателя. В то же время согласно 196 статье ГК РФ, срок исковой давности по подобным вопросам не может превышать 10 лет с момента нарушения прав, имеющихся у наследников. Таким образом покупатель купивший квартиру у наследника может лишиться ее на протяжении 10.5 лет с момента смерти ее первоначального владельца.

Дополнительно нужно сказать и о том, что покупка квартиры, полученной в собственность по наследству менее 3 лет назад, сопряжена еще с одним распространенным риском. Наследник, решивший продать полученную по наследству недвижимость в течение трех лет, обязан заплатить налог государству в размере 13 %. Под это правило попадает вся жилая недвижимость дороже 1 000 000 рублей. Чтобы избежать этого, наследники предлагают покупателю указать в договоре меньшую стоимость. Если покупка квартиры в наследственной собственности менее 3 лет, в последствии будет оспорена, то согласно решению суда, покупателю будет присужден возврат суммы, указанной в договоре. Доказать, что покупка была осуществлена за другую сумму практически нереально.

Налог при продаже наследства, которому менее 3 лет

Что же будет, если собственник сразу же решит продать имущество, полученное по наследству? В этом случае налог будет уплачиваться по ставке 13%, если продаваемые объекты получены менее чем 3 года назад. Однако налогооблагаемая сумма начинается при стоимости продажи объекта свыше 1 миллиона рублей. По ст. 220 НК РФ налогоплательщик имеет право на получение вычета с суммы до 1 млн. руб.

Если продается имущество, которое перешло в порядке наследования более 3 лет назад, НДФЛ уплачиваться не будет. Именно поэтому целесообразно выждать установленный законодательством период времени и только потом приступать к отчуждению объекта.

Какие меры следует предпринимать покупателям?

Чтобы получить гарантии при покупке квартиры, которая оформлена в собственность по праву наследования, нужно соблюдать определенные правила:

- не принимать предложения купить жилую недвижимость по подозрительно низкой цене;

- покупать квартиру с привлечением юристов;

- оформлять титульное страхование недвижимости минимум в течение трех лет.

Если приобретение квартиры будет выполнено с учетом всех вышеперечисленных правил, то возможное вступление в права наследования неучтенного наследника будет практически исключено, или по крайней мере не таким болезненным для покупателя.

Госпошлина при вступлении в наследство

Госпошлина удерживается с каждого наследника, получившего долю собственности.

При отказе от имущества госпошлина не удерживается.

Размер государственной пошлины считается индивидуально для каждого получателя ценностей и зависит от следующих показателей:

- степень родства;

- объем полученной собственности;

- стоимость приобретенного имущества.

Близкие родственники человека (кандидаты первой очереди наследников) оплачивают 0,3 % от стоимости имущества. Дальняя родня, посторонние кандидаты оплачивают 0,6 % от цены наследства.

Объем полученной собственности зависит от порядка наследования. Если передача имущества происходит на основании завещания, то доля собственности может быть любой. Передача ценностей на основании законной очередности предусматривает, что наследство делится в равных частях между представителями одной очереди. Обязательная доля составляет половину от той части, которую наследник получил бы в общем порядке. За выделение супружеской доли госпошлина не удерживается.

Цена собственности определяется кадастровой или средней рыночной ценой. Во избежание конфликтов лучше привлечь независимого оценщика, который составит заключение со средней ценой объектов.

Доля наследника считается не количеством полученных объектов, а стоимостью доли имущества.

Пример из практики:

После смерти гражданина Петрушенко осталось два объекта недвижимости: частный дом с кадастровой стоимостью в 3 500 000 рублей и трехкомнатная квартира, оцененная оценщиком в 2 000 000 рублей. Среди наследников – официальная супруга и совершеннолетняя дочь. Частный дом приобретен после свадьбы, поэтому на 50 % принадлежит жене. Нотариус подготовил постановление, согласно которому наследство разделено следующим образом:

- ½ часть частного дома стоимостью 1 750 000 рублей принадлежит жене на правах супружеской доли;

- ½ часть дома ценой 1 750 000 рублей переходит жене;

- часть квартиры стоимостью 125 000 рублей переходит супруге, но женщина отказалась от нее в пользу дочери;

- доля квартиры ценой 1 750 000 рублей переходит во владение дочери.

Иные расходы при вступлении в наследство

Кроме оплаты госпошлины, предстоят дополнительные расходы:

- оглашение завещания – 300 рублей;

- подготовка списка собственности, поиск наследственного имущества – 600 рублей;

- изготовление копий документов – от 200 рублей;

- удостоверение документов – от 250 рублей.

К делу может привлекаться душеприказчик, услуги которого оплачиваются из суммы полученного наследства.

Отдельно необходимо выделит технические и праоввые услуги нотариуса. Хотя закон запрещает нотариусу навязывать таките услуги, зачастую нотариальные конторы вынуждают граждан оплачивать их.

Необходимо помнить, что помощь нотариуса в оформлении наследства уже оплачивается госпошлиной. Поэтому в качестве дополнительных услуг могут рассматриваться только те, которые не входят в общий перечень.

Среди них:

- выдача свидетельства на супружескую долю (в зависимости от региона от 700 р.);

- раздел имущества по соглашению наследников (в зависимости от региона от 5 500 р.).

Подробнее о стоимости услуг нотариуса при оформлении наследства.

Освобождение от уплаты госпошлины

Статья 333.35 Налогового кодекса Российской Федерации предусматривает полное освобождение от уплаты госпошлины следующими лицами:

- участники ВОВ;

- кавалеры Ордена Славы;

- Герои РФ или СССР;

- несовершеннолетние наследники;

- нетрудоспособные наследники;

- родственники, проживающие с умершим наследодателем.

Инвалиды 1 и 2 групп получают скидку в 50 % от общего размера госпошлины.

Однако льгота распространяется исключительно на госпошлину. Правовые и технические услуги оплачиваются в полном объеме.

Мошенничество при продаже квартир, полученных по наследству

Продажа квартир, полученных в наследство непопулярна еще и потому, что в данном сегменте рынка недвижимости активно орудую мошенники. Если квартира, полученная в наследство, была продана неосознанно (наследник просто не знал, что есть еще люди претендующие на получения наследства), то имеется шанс договориться, например, наследники поделят деньги или другое имущество, доставшееся в наследство, то договориться не получится. Они целенаправленно обманывают покупателя.

Схема мошенничества достаточно проста. Наследники знают о существовании друг друга, но стремятся получить больше выгоды, умышленно получают наследственные права вне очереди. После этого обделенный наследник подает в суд и как правило выигрывает его. Разумеется, продавца обяжут вернуть деньги, но не факт, что они уже не потрачены.

Процедура вступления в наследство на квартиру по завещанию

Главный минус для покупателя заключается в том, что он не сможет доказать, что имело место мошенничество. Но есть и положительная сторона. Если покупатель совместно с правоохранительными органами смог убедить суд, что имел место факт мошенничества, то недвижимость остается в его собственности, а мошенники будут наказаны согласно закону. Справедливости ради стоит сказать, что последнее случается крайне редко, в том числе и из-за бездействия полиции.

НДФЛ на «творческое» наследство

В 2020 году налог при получении наследства по завещанию (последующие доходы с него) взимается только за:

Завещание на наследство

Чтобы получить наследство, необходимо быть близким родственником либо быть включенным в завещание. Как узнать, есть ли завещание на наследство, читайте здесь.

- литературное произведение;

- научный труд;

- авторские предметы искусства;

- промышленные изобретения.

Наследователи любого из этих вознаграждений обязаны заплатить налог в размере 13% от стоимости наследства. Исключение составляют правоотношения, возникшие до 2006 года.

За что придется заплатить, получив квартиру в наследство?

Как менялись законы, касающиеся наследства? Почему отсутствие налога не означает отсутствия трат? И почему бесплатный сыр иногда так трудно продать?

Раньше и сейчас

Законы, касающиеся получения наследства, за последнюю четверть века не раз менялись. До 1 января 2006 года наследники при получении наследства, в том числе и недвижимого, платили с него налог — 13% от оценочной стоимости. Абсолютное большинство наследников считало такой платёж бессовестным грабежом со стороны государства (кстати, в Налоговом Кодексе РФ не существовало даже понятия «налог на наследство», наследство просто считалось одним из видов получения дохода и потому облагалось налогом).

Иллюстрация: Полина Васильева

В 2005 году в законодательство были внесены поправки, и с наследства, в том числе и с недвижимого имущества, открытого после 1 января 2006 года, налог не взимается. Это положение сформулировано в п. 18 статьи 217 НК РФ. Получение наследства больше не считается доходом, поэтому декларацию о получении дохода в виде наследства гражданин в налоговый орган предъявлять не должен. Неважно, получили ли вы наследство по завещанию или по закону, являлись вы родственником наследодателя или нет.

Отмена налога объяснялась стремлением следовать принципам социальной справедливости, ведь зачастую наследник просто не имел возможности заплатить налог и вступить в наследство. Освобождены от налога на наследство, открытое в России, не только граждане и резиденты РФ — граждане других государств тоже не платят его.

На всякий случай напомним, что наследуется только та недвижимость, которая являлась собственностью наследодателя. Неприватизированные квартиры, предоставленные по договору социального найма, не наследуются. Кооперативные квартиры передаются по наследству только при полностью выплаченном пае. В ином случае наследуется не квартира, а пай, и кооператив имеет право, выплатив пай наследнику, передать жильё другому лицу.

За что придётся заплатить?

Потратиться при вступлении в наследство всё-таки придется: нужно будет заплатить госпошлины за госуслуги при получении необходимых документов. И будьте уверены, мало не покажется.

Самый крупный и неприятный платёж – госпошлина при оформлении права на наследство. Выплачивается она нотариусу, и без этой пошлины вам не получить свидетельства о праве на наследство. Величина государственной пошлины прописана в Налоговом кодексе РФ, одинакова у всех нотариусов во всех регионах РФ и не отличается в случае получения наследства по закону и по завещанию. Но есть разница в госпошлине для разных категорий наследников. Для супруга наследодателя, его родителей, детей, включая усыновленных, и полнородных братьев и сестёр размер госпошлины равен 0,3% от оценочной стоимости имущества. В случае квартиры – 0,3% её кадастровой стоимости.

Важно!

До 2014 года в расчётах, как правило, применялась

остаточная стоимость по БТИ, замена её на кадастровую стоимость увеличила платёж в несколько раз. Единственным утешением является то, что для наследников данной категории размер госпошлины не может превышать 100 тысяч рублей.

Для других категорий наследников затраты на получение свидетельства будут ещё больше: 0,6% от стоимости имущества, но не более 1 миллиона рублей. Ещё один скверный момент состоит в том, что, хотя кадастровая стоимость и заявляется как рыночная, определяемая госорганами экспертным путем, но в настоящее время зачастую значительно превосходит рыночную стоимость из-за резкого падения цен на недвижимость. Сейчас широко распространены случаи судебного оспаривания величины кадастровой стоимости.

В случае, когда наследников несколько, госпошлину за выдачу свидетельства о праве на наследство в полном объёме оплачивает каждый из наследников.

Кому не надо платить госпошлину при оформлении права на наследство?

Всем ли надо платить за свидетельство о праве на наследство? Нет. Освобождаются от платы, прежде всего, наследники, жившие вместе с наследодателем на момент его смерти в наследуемой квартире (комнате, доме) и продолжающие там проживать. На практике это означает, что наследник должен был быть там зарегистрирован. Проживание без регистрации от оплаты свидетельства не избавит.

Кроме того, не платят пошлину несовершеннолетние и лица с психическими расстройствами, находящиеся под опекой, наследники погибших при выполнении гособязанностей, охране госсобственности и правопорядка, наследники политических репрессированных. И еще: Герои Советского Союза, Герои РФ, полные кавалеры ордена Славы, участники и инвалиды Великой Отечественной войны. На 50% меньше платят инвалиды I и II группы.

Помимо оплаты пошлины за свидетельство о наследстве, наследник несёт и другие расходы: 5000 рублей – оплата собственно услуг нотариуса при выдаче свидетельства, 1000 рублей – за открытие наследственного дела, 1000 рублей – за регистрацию права собственности, по 200 рублей – за кадастровый паспорт и выписку из ЕГРП. Возможны и другие траты в зависимости от конкретных обстоятельств.

О продаже квартиры, полученной в наследство

Продажа такой квартиры мало чем отличается от продажи приватизированной квартиры или приобретенной по договору купли/продажи. Только тем, пожалуй, что сделка считается рискованной, и найти на подобную квартиру покупателя значительно труднее (особенно это касается квартир, полученных в наследство недавно). Покупатели боятся, что появится какой-нибудь новый претендент на наследство и оспорит договор продажи.

Но есть и одна скромная радость – для продажи унаследованного имущества при оформлении договора купли-продажи наследнику не потребуется согласие супруга. Ведь такая квартира не считается совместно нажитым имуществом.

Напомним, что в общем случае при продаже квартиры взимается налог. Он составит 13% для резидентов РФ (на день продажи находились в РФ не менее 183 календарных дней в течение 12 предыдущих месяцев) и 30% для нерезидентов. Резиденты РФ при определенных обстоятельствах имеют право на налоговый вычет, а проще говоря, освобождаются от этого налога. До 1 января 2020 года для налоговой «амнистии» они должны были владеть квартирой не менее трёх лет. Но теперь закон несколько изменился. Для квартир, полученных по наследству, приватизированных, подаренных или приобретенных по договору пожизненной ренты, срок остался прежним – три года, для остальных случаев увеличен до пяти лет.

А как в Европе?

Напоследок сравним наше законодательство в области наследственного права с зарубежным. Ограничимся Европой. Нет налога на наследство в Португалии, Австрии и на Кипре (но существуют различные сборы, аналогичные нашей госпошлине). В Латвии тоже налога нет, зато в Эстонии ставка налога – 21%. В Финляндии – 0-36 %, в Италии — 4-8%, в Великобритании — 0-40%, в Испании — 7,65-34%, во Франции — 5-60%, в Германии — 7-50%.

Величина ставки налога в европейских странах, как правило, сильно зависит от степени родства наследника. К тому же, действуют налоговые вычеты при оформлении наследства. Кроме того, в разных странах существуют и другие специфические механизмы для минимизации налоговых платежей. Но об этом как-нибудь в следующий раз. А сейчас просто отметим, что российское законодательство в области наследственного права по отношению к наследнику внезапно оказывается не таким уж и жёстким.

Алиса Орлова

28.03.2016