Налог проснулся

Списки зарастающих бурьяном земель под индивидуальное жилищное строительство формируют сейчас в Росреестре, предупредил замруководителя ведомства Максим Смирнов. Он пояснил, что с этого года впервые начинает применяться «спящая» с 2008 года норма Налогового кодекса, по которой пустующие участки облагаются двойным налогом.

В зоне риска повышенного налога и «недооформленные» земельные сотки, которые граждане поставили на кадастровый учет до 1 марта 2008 года, но так и не зарегистрировали на них право собственности. Росреестр может снять их с учета. Однако сначала владельцев наделов, учтенных в Едином государственном реестре недвижимости, уведомят о начале процедуры.

Если человек не оформит право собственности, то через полгода после рассылки уведомлений участок будет снят с кадастрового учета и сделки купли-продажи с ним станут невозможны.

Что делать, если не приходит налог на землю

Первым делом, следует разобраться, что случилось с уведомлением. От этого зависят дальнейшие действия. Вариантов может быть несколько:

- Вам намеренно не присылают налог на землю, т.к. размер начислений незначителен. Как написано в абз.3 п.4 ст.52 НК, если общая сумма к оплате меньше 100 руб., уведомление вообще не направляется. В следующий раз налоговая учтет платежи сразу за несколько лет.

Важно!

По одной квитанции разрешено взимать налог не более, чем за 3 года.

Пример 1

- Налог не начислен, т.к. собственник участка относится к категории льготников, федеральных или муниципальных. Так, с периода 2017 г. в отношении 600 кв. м. одного земельного участка применяется налоговый вычет для пенсионеров и других категорий физ. лиц, поименованных в п.5 ст.391 НК. При этом, если человек до этого уже пользовался льготами по другим налогам, никаких дополнительных заявлений в ИФНС подавать не нужно.

Важно!

- Произошла ошибка, и ИФНС не получила из Росреестра данных, что у вас появился объект налогообложения. Одновременно не стоит забывать, что в текущем году начисления производятся за предыдущий отчетный период.

Пример 2

Дом через МФЦ

Оформлять права собственности на недвижимость в этом году стало гораздо проще, рассказывает Максим Смирнов. «Если раньше нужно было обращаться сразу в два органа — Федеральную кадастровую палату (поставить имущество на кадастровый учет) и в Росреестр (оформить документ о праве собственности), то сейчас достаточно один раз подать все бумаги в многофункциональный .

А благодаря новому Федеральному закону «О государственной регистрации недвижимости» оформить права на квартиру или землю в любом городе теперь можно в любом МФЦ страны, а не как раньше — по месту нахождения недвижимости. С начала года по такому экстерриториальному принципу уже подано более 40 тысяч заявлений.

Порядок действий при получении судебной повестки

После возникновения у плательщика просрочки по земельному налогу в отношении него начинают накапливаться еще штрафы и пеня, что приводит к увеличению его долга. В течение трех лет после возникновения задолженности налоговый орган имеет право подать на плательщика в суд иск о взыскании этого долга, в том числе за счет его имущества, наличных или безналичных денежных средств.

После получения судебной повестки землевладельцу, прежде всего, необходимо установить, законны ли требования налогового органа и было ли с его стороны совершено какое-то нарушение.

В частности, требования о взыскании будут незаконными в следующих случаях:

- инспекция не отправила плательщику уведомление или сделала это с нарушением сроков;

- землевладелец освобожден от уплаты налога по льготе;

- уведомление было отправлено по старому адресу, хотя о смене места жительства плательщик инспекцию уведомлял;

- налог был рассчитан неправильно, а владелец земли уплатил только ту сумму, которую рассчитал сам;

- гражданин более не является владельцем участка (например, он его продал или подарил).

Стоит учесть, что данный перечень случаев не является исчерпывающим или установленным законодательно. Окончательное решение о том, законны требования ФНС или нет, принимает только судебный орган.

В каждом из перечисленных случаев плательщику необходимо будет подготовить максимально полный пакет документов, которые могут быть использованы как доказательства его правоты.

Например, это может быть:

- письмо с уведомлением, на котором есть дата отправки (если она позже установленной);

- документы, подтверждающие принадлежность плательщика ко льготной категории (пенсионное удостоверение, свидетельство многодетной семьи, справка об установлении инвалидности и т. д.);

- бумаги на участок (в том числе с информацией о его кадастровой стоимости, если требуется пересчет суммы налога);

- копия страницы паспорта с отметкой о регистрации;

- документы об отчуждении участка (договор купли-продажи, мены, дарственная и т. д.).

Все эти документы необходимо будет предоставить в суд, который и примет окончательное решение о том, была ли в действиях плательщика вина или нет. Если ему удастся доказать свою правоту, часть или вся сумма начисленных штрафов и пени будет списана.

Однако при наличии реального долга погасить его ему все равно придется.

Требуется техплан

С 1 января 2020 года для оформления садовых и дачных домов требуется техплан, который подготавливают кадастровые инженеры. Эти специалисты есть в штате многих как частных, так и государственных организаций — например, в БТИ.

Цены за их работу варьируются и зависят от площади строений — чем больше метраж, тем выше стоимость. Услуги специалиста редко обходятся менее чем 10 тысяч рублей.

Кадастровых инженеров в России сегодня 28 тысяч. Каждый должен быть членом саморегулируемой организации (СРО) кадастровых инженеров. Ответственность каждого застрахована минимум на 2,5 миллиона рублей. Полную информацию о профессиональных и персональных навыках инженеров можно узнать на сайте Росреестра в разделе «Реестр кадастровых инженеров».

Как оплатить налог на землю, если нет квитанции

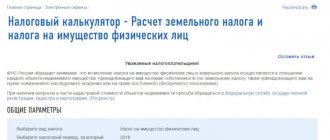

Заплатить земельный налог без квитанции можно, если вы знаете правильную сумму начисления. На сайте ФНС есть специальный сервис.

Порядок работы:

- Т.к. квитанции нет, переходим к самостоятельному заполнению платежного поручения.

- Выбираем вид платежа и сумму к уплате.

- Указываем адрес участка, по которому определяются реквизиты нужной ИФНС.

- Заполняем реквизиты налогоплательщика.

- Сервис позволяет распечатать квитанцию на оплату земельного налога физ. лица для представления в офисе банка или перечислить деньги онлайн.

Еще один способ оплаты — по номеру ИНН через онлайн-банк, например, Сбербанк. Недостаток способа в том, что так можно оплатить только просроченную задолженность.

Какие есть льготы на земельный налог?

От уплаты земельного налога освобождаются льготные категории граждан:

- Инвалиды 1-ой, 2-ой группы;

- Многодетные семьи, воспитывающие от трёх несовершеннолетних детей;

- Пенсионеры исключительно по возрасту;

- Ветераны военных действий;

- Пострадавшие от аварии на ЧАЭС.

Данные льготы действуют только на один (!) объект:

- Не более 2-х Га для личного хозяйства;

- Для постройки жилища (10-25 соток в зависимости от населенного пункта — город, ПГТ или село);

- Для садоводства — до 12 соток.

Что говорится в законодательстве?

В последней редакции ФК установлено, что приобретая в собственность жилье, собственник становится и владельцем части общедомового земельного участка. Однако сам факт обладания земельным участком не означает, что тот или иной человек стал собственником земли.

Собственность должна быть оформлена в установленном порядке и закреплена за данным лицом. То есть земельный участок нужно приватизировать.

В общей собственности жилого дома земля может находиться только в том случае, если он управляется коллективно, например, через ТСЖ. Но и в этом случае каждому собственнику жилья выделяется его доля в земельном участке. Продажа земельных долей под многоквартирным домом запрещена.

Можно напомнить, что от поземельного налога в царской России освобождались все учебные и научные заведения, а от налога с недвижимого имущества — ученые общества (или их части), которые не приносят дохода. От уплаты таможенных пошлин освобождались выписываемые из-за границы для ученых учреждений книги, пособия и т.д. Ученые учреждения и организации могли освобождаться от уплаты пошлин на ввозимые из-за границы машины, оборудование, материалы. [c.146] Теория жертвы — одна из первых теорий, которая содержит идею принудительного характера налога. Саму идею налога как жертвы мы находим у физиократов при обосновании единого поземельного налога Если государство всем народным богатством, всем своим достоянием обязано земле, природным силам, то и все жертвы, которые государство может требовать от народа, должны быть получены из этого же источника 1. [c.84]

Идеи пропорционального налогообложения в финансовой науке зародились еще в эпоху меркантилизма, хотя надо отметить, что и в то время не было единого мнения ученых по этому вопросу. Д. Локк в 1690 г. выдвигает проект единого поземельного налога, считая, что в Англии, тогда земледельческой стране, все налоги в конце концов перелагаются на земельных собственников. Он полагал, что таким путем можно достигнуть справедливого обложения. [c.118]

Физиократы, выдвигая требования единого поземельного налога уже в качестве практической программы, единодушно выступали за пропорциональное обложение. Убеждение в справедливости налогов, пропорциональных доходам, твердо упрочилось в науке со времени А. Смита. Подданные каждого государства [c.118]

Прямые реальные налоги — налоги, падающие на хозяйственное предприятие или на хозяйственный объект. Реальные налоги — это налоги на имущество плательщика (промысловый налог, поземельный налог, налог со строений и т.п.). Они связаны не с личностью, а с объектом, поэтому реальные налоги называются объективными. [c.129]

Защищая в теории догму единого поземельного налога, на практике физиократы допускали значительные отступления от своей доктрины. [c.145]

Определив основное положение, что всякий налог, с кого бы он ни взимался, в конечном счете упадет на землевладельца, Д. Локк установил, что налогам, падающим на землю косвенно, следует предпочесть налог, непосредственно взимаемый с землевладельца. Таким образом, получилось, что поземельный налог -это прямой налог, остальные налоги — косвенные. Физиократы подтвердили и углубили это деление, исходя из того, что один лишь доход землевладельца действительно чистый доход, из которого платятся все налоги. [c.178]

Поземельным налогом называется налог, падающий на владельца земли и имеющий в виду обложение дохода от земли. Объектом этого налога служит земля. Субъектом этого налога считается собственник земли. Источником этого налога является доход от земли, т.е. поземельная рента. Так строился поземельный налог во всех западноевропейских государствах например, в Англии налог взимался в размере 4 шиллингов с каждого фунта стерлингов арендной платы, поступившей в пользу собственника. [c.199]

До тех пор пока промышленность не получила колоссального развития , в налоговых системах европейских стран и России поземельные налоги были преобладающей формой реального [c.199]

Поземельный налог — это один из налогов, существовавших с древнейших времен. Ко второй половине XIX в. значение поземельного налога в доходах государства относительно уменьшилось в результате введения новых видов налога, но не утратило своего значения для бюджета. Преимущества поземельного налога исходили из тех качеств, которыми обладает земля, и из ее значения в экономической и политической жизни. Справедливо сказано, что земля есть собственность по преимуществу — с ней связывается обладание определенными политическими правами. Как известно, земля обладает свойством дорожать. С фискальной точки зрения земля указывает на платежеспособность ее собственника. Оценить доход от земельной собственности гораздо легче, чем какой-либо другой вид дохода. [c.200]

Кадастры использовались и в древности. Но лишь сочетание рекомендаций финансовой науки и практического опыта дало возможность выработать кадастр, позволяющий объективно устанавливать поземельный налог. [c.201]

От общего понятия о кадастре перейдем к доходности и устройству поземельного налога на примере России. [c.201]

В 1875 г. в бюджете России появился новый государственный поземельный налог, образовавшийся в результате реформы существовавшего с 1853 г. Государственного земского сбора. Обложению государственным поземельным налогом подлежали все земли, облагаемые на основе Устава о земских повинностях местными сборами, кроме казенных земель. Общая сумма налога с каждой губернии и области определялась (с утверждения министра финансов) умножением общего числа десятин подлежащей обложению земли на средний по губернии или области оклад налога с десятины удобной земли и леса, утверждаемый в законодательном порядке. Величина этих окладов по закону 1884 г. колебалась от /4 коп. до 17 коп. с десятины. По Манифесту 1896 г. ставки поземельного налога были снижены на 50% сроком на 10 лет. Вместе с тем значение государственного поземельного обложения в России было невелико. В 1901 г. доходы от него составили 9.87 млн руб. [c.201]

Большое значение имел поземельный налог, взимавшийся с государственных крестьян с 1724 г. под названием оброчной подати. При введении подушной подати была допущена несправедливость помещичьи крестьяне, кроме налога, платили еще оброк своим помещикам, а государственные крестьяне платили только подушную подать. Для устранения этого неравенства и была введена оброчная подать с государственных крестьян, оклад которой постепенно повышался. В 1858 г. оклады равнялись 2 руб. 86 коп. в губерниях 1-го класса, 2 руб. 15 коп. — в губерниях 4-го класса. [c.202]

Третий реальный налог — промысловый. Объектом его являлся промысел, за исключением сельскохозяйственного. Это — налог на всякую хозяйственную деятельность в виде промысла, которая имела в виду получение дохода. Сюда относились промыслы в области промышленной переработки сырья, промыслы в области торговли и транспорта и разные виды свободных профессий (врачи, адвокаты, литераторы и пр.). Сельскохозяйственный промысел не подвергался обложению промысловым налогом прежде всего потому, что он облагался поземельным налогом. [c.204]

В России государственный поземельный налог был введен в 1875 г. в форме раскладочного налога. Величина поземельного налога устанавливалась для каждой губернии и распределялась земской управой между отдельными владельцами земли. Поземельные налоги представляют собой группу прямых реальных налогов, объектом обложения которыми являются участки земли или доходы от владения или использования земли. [c.89]

Уменьшение и последующая отмена выкупных платежей в значительной мере были компенсированы повышением существовавших и введением новых видов налогов. Были увеличены акцизы на спирт (сначала до 8 коп. по Закону 19 мая 1881 г., затем до 9 коп. за градус, по Закону 18 мая 1885 г.), на сахар (12 мая 1881 г.), на табак (18 мая 1882 г.) повышен гербовый сбор (19 января 1882 г.), повышены ставки таможенных пошлин на ряд импортируемых товаров (при этом закрыт транзит через Закавказье), повышены ставки налога с недвижимых иму-ществ в городах (13 мая 1883 г.), увеличен в 1,5 раза поземельный налог, повышены налоги на заграничные паспорта. Был введен налог на золотопромышленность, установлены дополнительные и раскладочные сборы с торгово-промышленных предприятий (законы 5 июля 1884 г. и 5 января 1885 г.), введен налог на денежный капитал и налог на переход имуществ безвозмездными способами (налог на дарения и наследства). [c.97]

Прочие прямые налоги либо оставались в прежних размерах, либо понижались. В частности, уменьшению подвергся государственный поземельный налог, взимавшийся со всех земель, облагаемых на основании Устава о земских повинностях 1851 г. местными сборами, кроме земель казенных. Общая сумма налога с каждой губернии и области определялась умножением общего числа десятин подлежавшей обложению земли на средний по губернии или области оклад налога с десятины удобной земли и леса, утверждаемый в законодательном порядке. Величина этих окладов колебалась от /4 до 17 коп. с десятины. Губернское земское собрание распределяло причитающуюся на губернию сумму поземельного налога между уездами, соответственно ценности или доходности земель каждого из них, а уездные земские управы распределяли его между отдельными владельцами на тех же основаниях, как и остальные земские сборы. [c.125]

Новая методика в принципе соответствовала системе взимания поземельного налога и налога с городских недвижимых имуществ, а также большинства земских и городских сборов. [c.150]

Сбор с земель (поземельный налог) — 181 [c.424]

Однако прежние формы быстро наполнялись новым содержанием. Так, путем значительного повышения акцизов на товары не первой необходимости и предметы роскоши перестройке подверглась система косвенного обложения, усилилась дифференциация и прогрессия обложения доходов и имущества оставшимися в силе прямыми налогами. Некоторые налоги отменялись в связи с утратой объектов обложения (например, поземельный налог, налог на денежные капиталы). Одновременно появлялись новые формы обложения. [c.210]

Единица обложения — единица измерения объекта (например, гектар земли по поземельному налогу). [c.119]

Иногда ставка специального роялти устанавливается в виде постоянного процента налога с каждого добываемого барреля или тонны сырья. Это происходит достаточно редко, хотя роялти порой называют поземельным налогом или экспортным тарифом, как, например, в бывшем Советском Союзе. Еще одну разновидность специального роялти — военный налог в размере одного доллара (900 песо) с барреля — можно встретить в Колумбии. Эти налоги более регрессивны, нежели обычный роялти. [c.201]

Главным источником доходов в римских провинциях служил поземельный налог. В среднем его ставка составляла одну десятую доходов с земельного участка, хотя применялись и особые формы налогообложения, например, налог на количество фруктовых деревьев, включая виноградные лозы. [c.7]

Многие хозяйственные традиции и устои Древнего Рима перешли к Византии. В ранневизантийскую эпоху до VII в. включительно в империи существовал 21 вид прямых налогов. Среди них поземельный налог, подушная подать, налоги на оснащение армии, налог на покупку лошадей, налог на рекрутов, заплатив который можно было освободиться от воинской повинности, пошлина на продажу товаров (обычно ее ставка составляла 10—12,5%), пошлина на выдачу государственных актов и т. д. Если при строительстве здания оно превышало установленные заранее размеры, то взимался штраф, получивший название налог на воздух . Особые налоги платили сенаторы, а также чиновники и военные, получившие повышение в должности. [c.8]

Если говорить о России в целом, то ее финансовое положение перед началом первой мировой войны было довольно устойчивым. По бюджетной росписи на 1914 г. доходы были определены в сумме 3522 млн руб., расходы — 3303 млн руб. В общегосударственных доходах одной из наиболее крупных статей был доход от казенной винной монополии — 935,8 млн руб. Казенные имущества и капиталы приносили 805 млн руб., среди них наибольшие доходы обеспечивали железная дорога и лесной доход. Налоги планировались по трем подразделениям прямые налоги — 264,5 млн руб., косвенные налоги — около 710 млн руб. и пошлина — более 230 млн руб. Среди прямых общегосударственных налогов выделялся промысловый налог — 145,8 млн руб., с ростом к 1913 г. на 12,2 млн руб., или на 9,1%, что свидетельствует о развитии промышленности в России. Поземельный налог, имущественный налог и подати вместе должны были принести казне 83 млн руб. [c.27]

Основными видами налогов в Германии являются подоходный налог на физических лиц, налог на корпорации, налог на добавленную стоимость, промысловый налог, налог на имущество, поземельный налог, налог, уплачиваемый при покупке земельного участка, страховые взносы, налог с наследства и дарения, автомобильный налог, налог на содержание пожарной охраны, акцизы на кофе, сахар, минеральные масла, [c.284]

Поземельным налогом облагаются предприятия сельского и лесного хозяйства, земельные участки. Обычная ставка — 1,2%. Освобождены от поземельного налога государственные предприятия, религиозные учреждения. Это также местный налог. При переходе участка земли от одного владельца другому уплачивается налог в размере 2% покупной цены. [c.285]

Наиболее влиятельными выразителями нового этапа в развитии финансовой теории и практики становятся французские ученые. Идеи школы физиократов (Ф. Кенэ, А. Тюрго, О. Мирабо) стали господствующими во второй половине XVIII в. Финансовая система физиократов оказала значительное влияние на теорию и практику. Их заслуга в области финансовой науки определяется самим выбором и постановкой проблем о справедливости обложения, о переложении, об источниках дохода, о размерах участия каждого в расходах государства и других проблем теории налогов. Система физиократов исходит из того, что лишь одна земля дает чистый доход, а мануфактура и торговля никаких новых ценностей не создают, поэтому единственно допустимый способ получения государственных доходов — поземельный налог. [c.11]

Д. Рикардо создал теорию земельной (дифференциальной) ренты, из которой им логически выведены условия переложения земельного налога. Его посылка если бы этот налог взимался с чистой ренты, то он был бы непереложим, но раз он взимается со всех земель, включая худшие, он ведет к повышению цены и, следовательно, перелагается на потребителя. Как и А. Смит, Д. Рикардо признавал переложимость налогов на зарплату и косвенных налогов — на предметы первой необходимости. Исходя из теории дифференциальной земельной ренты, заработной платы и прибыли, он полагал, что налоги в конечном счете падают на предпринимателя, ибо рабочий, получающий минимальную заработную плату, неминуемо переложит налоги на потребление на предпринимателя. Что касается поземельного обложения, то последнее, по мнению Рикардо, непереложимо лишь в том случае, когда взимается с чистой ренты, во всех же других случаях поземельный налог может быть переложен на потребителей. Д.С. Милль в вопросе о переложении налогов был солидарен с А. Смитом и Д. Рикардо. [c.151]

С учетом условий переложения предложим анализ каждого налога с точки зрения его переложимости, степень которой определяет внутренняя конструкция налога. Проиллюстрируем условия переложения поземельного налога по Э. Селигману. Указанный налог по закону платит земельный собственник, но кто его будет платить в действительности, зависит от построения налога, от способов его взимания. Возьмем какую-либо западноевропейскую страну, где существует частная собственность на землю. Собственник земли сможет переложить земельный налог на потребителей хлеба путем повышения его цены только в том случае, если этим налогом будут обложены все без исключения. земли, в том числе и самые плохие. Здесь будет действовать закон поземельной ренты, которая образуется, как известно, на участках лучшего качества или более близких к рынку. На самых плохих участках земли ренты не образуется. Цена же на хлеб определяется расходами труда и капитала на наихудших участках, требующих наибольшей затраты труда и капитала. Если будут обложены налогом и эти худшие участки, то их владельцы смогут включить налог в издержки производства и поднять цену на хлеб со своих участков, соответственно поднимется цена хлеба и со всех остальных участков. При таком построении налога он окажется переложенным на потребителей хлеба. Если же налог будет построен так же, как налог на ренту, т.е. будет взиматься только с уча- [c.167]

Школа физиократов, выдвинув теорию единого налога в форме поземельного, теоретически лишила всякого обоснования взимание косвенных налогов. О. Мирабо настаивал на отмене всех косвенных налогов, за исключением единого поземельного налога, который являлся, по мнению О. Мирабо, единственным прямым налогом. Ф. Кенэ теоретически допускал применение косвенных налогов лишь в торговых государствах, где земледелие не играет никакой роли, хотя на практике ученики Ф. Кенэ шли на большие ограничения и уступки. [c.183]

Заключая рассмотрение теоретических основ налоговой системы, перейдем к характеристике конкретных форм налогообложения, которые действовали в 20-е гг. XX в. Это имеет значение и для понимания эволюции современной налоговой системы. Начнем с реальных (прямых) форм налогообложения, так как они исторически были первыми2. К ним относятся поземельный налог, подомовый, промысловый налог и налог на денежный капитал. [c.199]

Землю, как объект обложения, нельзя утратить. Поэтому финансовая наука считала, что земля является самым лучшим объектом обложения. По общему правилу для всех налогов поземельный налог должен падать на чистый доход с земли. Способы определения дохода с земли в разное время и в различных странах были разнообразны. Самый старый способ состоял в измерении земли и обложении по ее количеству по югерам — в Риме, по хайдам — в Англии, по гуфам — в Германии, по сохам — в России. Но уже на довольно ранней ступени цивилизации из-за несправедливости обложения земли по ее количеству этот способ изменяют земли разделяют по их плодородию. Так, в Древней Руси различалась соха доброй и соха худой земли. Другим старинным способом, еще более распространенным и долго державшимся, была десятина, т.е. взимание налога в размере /, валового дохода с земли. [c.200]

В России поземельный налог был старой формой обложения, ссылки на него есть у летописцев. В период татарского владычества образовалась и получила общее развитие посошная подать, включавшая и поземельный налог. Последний определялся качеством и количеством земли. Земля делилась на десятины, четы и выти. Величина выти, чисто фискальной единицы, не была постоянной. С переходом в конце XVII в. от поземельной системы налогов к подворной посошная подать теряет свое значение и в правление Петра I ей на смену приходит подушный налог. С тех пор Россия не знала поземельного налога. [c.201]

На основании Всемилостивейшего манифеста 14 мая 1896 г. средние погубернские оклады налога были уменьшены на 10 лет наполовину, а по тем губерниям, где половинный оклад превышал 5 коп. на десятину, — до этого последнего предела. Соответствующая льгота была предоставлена и плательщикам поземельных налогов в Царстве [c.125]

С принятием Положения были приведены в систему и расширены льготы по промысловому налогу. От обложения промысловым налогом полностью освобождались 1) предприятия, не преследующие коммерческих целей (например, казенная винная монополия, эксплуатация казенных лесов, но не казенные горные заводы, принимающие и частные заказы, а потому долженствующие быть поставленными в одинаковые условия с однородными частными предприятиями) 2) предприятия, имеющие значение общеполезных, служащие для народного здравия, образования, взаимного страхования (театры, цирки, музеи и т.п. зрелища и увеселения столовые, чайные и буфеты, устраиваемые попечительствами, комитетами и обществами народной трезвости, а также содержимые (без отдачи в аренду) при воинских частях, при правительственных, общественных и сословных учреждениях и учебных заведениях офицерские экономические общества, имеющие незначительные обороты) 3) всякого рода вспомогательные, пенсионные, похоронные и т.п. кассы служащих в учреждениях и торгово-промышленных предприятиях, на железных дорогах 4) общественные ломбарды, ссудосберегательные товарищества и сберегательные кассы на начале взаимопомощи, сельские кредитные установления, потребительские общества 5) всякого рода трудовые товарищества или артели — с основным капиталом, не превышающим 10 тыс. руб. на каждое предприятие, и числом наемных работников не свыше 4 в каждом трудовом товариществе или артели. Кроме того, от промыслового обложения были освобождены сельское хозяйство (несшее бремя поземельного налога) первичная обработка продуктов собственного или арендного сельского и собственного лесного хозяйства сельско-технические заведения, находящиеся вне городских поселений, в пределах исключительно собственных или арендуемых имений и земель и служащие для переработки продуктов собственного и частью местного сельского или собственного лесного хозяйства (заводы кирпичные, черепичные, гончарные, крахмальные, смолокуренные и для сухой перегонки дерева, маслодельни и сыроварни, с числом наемных рабочих не свыше 20, хотя бы и при употреблении механических двигателей) мелкие горные промыслы, производимые в пределах собственных или арендуемых земель (разработка торфяных залежей и формовка торфа, ломка и первичная обработка всякого рода камня, сланца, мела и т.п., добыча глины и болотной руды1) мел- [c.143]

Стимулирующая скидка для участников на Филиппинах (FPIA). 10% роялти + 0,5% поземельного налога на поиск (основан на валовом доходе). [c.187]

Вся совокупность законодательно установленных налогов, сборов, пошлин и других платежей подразделяется (классифицируется) на группы по определенным критериям, признакам, особым свойствам. Первая классификация налогов была построена на основе критерия перелагаемости налогов, который первоначально еще в XVII в. был привязан к доходам землевладельца (поземельный налог — это прямой налог, остальные — косвенные). Впоследствии А. Смит, исходя из факторов производства (земля, труд, капитал), дополнил доход землевладельца доходами с капитала и труда и соответственно двумя прямыми налогами — на предпринимательскую прибыль владельца капитала и на заработную плату наемного работника. Косвенные же налоги, считал [c.38]