В кодексе налогообложения указывается, что налоговый вычет при покупке квартиры у родственников не предоставляется. Получить его может каждый покупатель, который приобрел первичное или вторичное жилье, но только не близкий родственник продавца.

При оформлении дарственной или наследства на недвижимое имущество близких родственников владелец получает право на льготы при выплате налогов и оплату услуг нотариуса. При этом в договоре фиксируется наличие прямого родства и прилагаются документы, подтверждающие родственные связи. Рассматривая результаты дарения и продажи, можно сделать вывод, что они незначительно различаются, сложно без определенных знаний какому-либо из них отдать предпочтение.

Оформление дарственной влечет за собой дополнительные финансовые траты в отличие от договора покупки-продажи, который можно составить, распечатать и подписать без помощи юристов. Дарственную также можно оформить без нотариуса, потому что в случае дарения близкому родственнику нет смысла платить за гарантию безопасности, которую может предоставить нотариус. После вступления лиц в наследственные права могут возникнуть тяжбы, которые противоречат воле покойного, в связи с этим многие предпочитают использовать другие сделки по оформлению квартиры. Главное отличие между разными видами сделок заключается в уплате налогов.

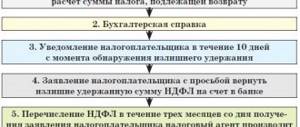

Правила получения налогового вычета

В отличие от дарственной, которая дает право на отмену 13%-го налога для близких родственников, при продаже жилья нет таких преимуществ. Налог взимается и с владельцев, которые продают жилое помещение, принадлежащее им менее 3 лет. При оформлении подобных сделок не имеют права на льготы ни продавец, ни покупатель, которому также отказывают в праве на налоговый вычет.

На основе налогового кодекса и других нормативных документов, претендентами на получение вычета являются покупатели, не состоящие в родственных связях с продавцом. Раньше не могли получить вычет все покупатели, которые были связаны даже далекими родственными узами. Однако в 2012 году немного видоизменили законодательство, сузив список тех, кому не предназначаются выплаты. На вычет не имеют права граждане, совершившие сделку с близкими родственниками.

Сделки между близкими родственниками

Прежде необходимо определить – кого считать близкими родственниками. Так в соответствии со ст. 14 Семейного кодекса РФ (далее – СК РФ) близкие родственники – это родственники по прямой восходящей и нисходящей линии: супруги, дети и родители, бабушки, дедушки и внуки, а также полнородные и неполнородные братья и сестры (имеющие общих отца или мать).

Близкие родственники могут дарить, покупать, продавать, арендовать недвижимое имущество, передавать его по наследству, заключать договоры ренты и другие договоры. Сделки между близкими родственниками могут совершаться по общим правилам, предусмотренным Гражданским кодексом РФ (далее – ГК РФ) и должны соответствовать положениям ГК РФ о законности содержания сделок. Законодательством определены лишь особенности некоторых сделок.

Сделка купли-продажи является самой распространенной операцией на рынке недвижимости. На сегодняшний день возросло количество сделок между родственниками, по которым они продают друг другу имущество. Обращаем особое внимание – если сделка купли-продажи совершена фиктивно, без реальной передачи денег (например, лишь с целью получения налогового вычета), то такая сделка может быть признана мнимой. Мнимая сделка, то есть сделка, совершенная лишь для вида, без намерения создать соответствующие ей правовые последствия, ничтожна. Поэтому необходимо соблюдать все условия законности сделки, в частности представлять доказательства произведения расчета между сторонами. Нарушение этих правил влечет недействительность сделки.

Не соответствует закону продажа одним из супругов другому недвижимости, находящейся в совместной собственности, но зарегистрированной на имя одного из супругов. В соответствии со ст. 153 ГК РФ сделками признаются действия граждан и юридических лиц, направленных на установление, изменение и прекращение гражданских прав и обязанностей. В данном случае не происходит ни изменения, ни прекращения, ни установления права собственности, так как имущество из совместной собственности «поступает» в совместную собственность тех же лиц. Следует заметить, что никаких правовых последствий, а именно отчуждение имущества и переход права собственности к другому лицу не происходит. Следовательно, подобную сделку по «распоряжению» совместно нажитым имуществом можно охарактеризовать как мнимую, совершаемую лишь для вида, а значит, подобные договоры не подлежат государственной регистрации на основании того, что они по содержанию не соответствуют требованиям закона. Если передача имущества в собственность одного из супругов является необходимостью, то решением в этой ситуации может стать заключение брачного договора, который и определит принадлежность имущества, либо заключение соглашения о разделе общего имущества и определении долей, которым имущество будет разделено на доли (равные или неравные) принадлежащие каждому из супругов в отдельности. После чего супруг может самостоятельно распорядиться своей долей в праве, к примеру, подарить её другому супругу.

Еще одной из распространенных сделок между родственниками является дарение. Договор дарения можно заключить с любым родственником – и близким, и дальним. При дарении одаряемый получает имущество в личную собственность. Оно не подлежит разделу как совместно нажитое имущество, даже если одаряемый находится в браке. Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с СК РФ.

Теперь остановимся на особенностях сделок с участием несовершеннолетних.

В российском законодательстве установлены запреты на некоторые сделки. Так в соответствии со ст. 37 ГК РФ запрещены возмездные сделки (купля-продажа) между несовершеннолетними и их законными представителями – родителями, усыновителями, опекунами, попечителями, а также их супругами и близкими родственниками. Согласно данной норме, к примеру, невозможно, продать недвижимое имущество, принадлежащее малолетнему гражданину, за которого действует его мать, родителям матери или иным близким её родственникам. Данный запрет распространяется на все возмездные сделки, независимо от того, выступают ли дети приобретателями или отчуждателями имущества. В последнее время участились случаи (особенно при приобретении жилья за счет средств материнского (семейного) капитала), когда продавцами квартиры являются бабушки (дедушки), а покупателями их родные внуки. Следует знать, что указанный запрет, распространяется на сделки, направленные на приобретение жилого помещения с использованием средств материнского (семейного) капитала, непосредственными участниками которых являются несовершеннолетние и близкие родственники.

Таким образом, законные представители, опекуны и попечители и их близкие родственники могут передать имущество подопечному в качестве дара или в безвозмездное пользование, то есть могут заключать только безвозмездные договоры, влекущие приращение имущества несовершеннолетнего. При этом не допускается дарение от имени малолетних их законными представителями (ст. 575 ГК РФ), запрещена и безвозмездная уступка имущественного права ребёнка.

В государственной регистрации таких сделок будет отказано, так как они не соответствуют закону.

Еще один вид сделки – это действие по выдаче доверенности. Довольно часто для совершения сделок выдаются доверенности на имя близких родственников. Следует помнить, что представитель не может совершать сделки от имени представляемого в отношении себя лично (ст. 182 ГК РФ), то есть нельзя быть представителем по доверенности и на стороне продавца, и на стороне покупателя. Так, например, если сын выдал доверенность отцу, то отец не может продать имущество сына своей жене, заключив договор купли-продажи, поскольку в данном случае имущество поступает в общую совместную собственность супругов. Данная сделка также не соответствует требованиям действующего законодательства.

Таким образом, родственники могут выбирать любой подходящий под каждую конкретную ситуацию вид сделки, все решается индивидуально. Главное условие – законность, соблюдение всех необходимых формальностей и открытое волеизъявление сторон.

Какие родственные связи лишают права на вычет

Лишены права на возврат налога граждане, являющиеся продавцу:

- супругом (супругой) в законном браке;

- родителями или опекунами;

- родным или усыновленным ребенком;

- родным или сводным братом или сестрой.

Составляя договор о купле-продаже дома, квартиры или другой категории недвижимого имущества с одним из перечисленных родственников, необходимо осознавать, что налоговый вычет производиться не будет.

Часто родственники приобретают друг у друга жилье с экономическими целями:

- заменяют договор дарения сделкой о купле-продаже, не стремясь при этом обогатиться;

- они могут производить подобные сделки с целью незаконного получения прибыли за счет государства.

Наличие родственных связей между гражданами не является поводом для изменения условий оформления различных сделок между ними, однако возможности возврата налогового вычета они лишаются даже в том случае, если был произведен настоящий финансовый оборот.

Независимо от категории покупаемого жилья (индивидуальная собственность или долевая), налоговый вычет при покупке квартиры у родителей и у других прямых родственников не выплачивается. Объясняется это тем, что итог экономической сделки не отвечает реальным условиям, продавец зачастую отдает жилье намного ниже рыночной стоимости.

Возможен ли обмен жильем между родственниками через договоры дарения?

Автор Павел Морозов

10.01.2019 14:32

Недвижимость

1 поделились

Близкие родственники могут обменяться квартирами, подписав два договора дарения. Такая сделка возможна, если на обе квартиры установлено право собственности.

Вопрос о том, существуют ли какие-либо привилегии у родственников, которые желают осуществить обмен жилыми площадями, пользуется популярностью. Сейчас родственный обмен жильем требует те же документы и справки, как при обычном обмене.

Близкие родственники могут обменяться квартирами. Для этого они должны подписать два договора дарения. Подобная сделка возможна, если на обе квартиры установлено право собственности. В случае с муниципальной жилплощадью такой обмен невозможен.

Но во всяком большом деле, как говорится, есть нюансы.

Сделка может быть признана ничтожной

Такую сделку могут признать ничтожной. И это несмотря на то, что дарение является одним из распространенных способов передачи недвижимого имущества между родственниками. Или притворной. Это в том случае, если выяснится, что под видом дарения участники сделки совершили обычную куплю-продажу с целью ухода от налогов. А при дарении долей в квартире хотели обойти преимущественное право покупки доли другими совладельцами недвижимости.

С юридической точки зрения договор дарения с целью обмена квартирами допускается при оформлении двух отдельных сделок. Основанием признания такой сделки ничтожной может быть мотив, если два договора дарения будут прикрывать другую сделку. Однако это сложно доказать. В суде можно попытаться доказать такой умысел. Но если никаких объективных данных нет, то добыть их в судебном порядке не представляется возможным.

Воля сторон заключать такие сделки. В самом договоре не будет слов об обмене. По закону одна сторона вправе другой стороне подарить жилье. Другая сторона также вправе сделать подарок. Иными словами, один человек дарит на день рождения родственнику одну квартиру, а второй в свою очередь дарит свой подарок. И такой подход нельзя признать меной. Это будет именно дарением.

Оформляя такую сделку, следует учитывать то, что такой обмен не предусматривает никаких доплат. Их просто нельзя прописать в таком договоре. Подписав договор дарения стороны только меняются жилой недвижимостью.

По закону, в случае передачи денег или права договор не будет признан дарением, он будет считаться притворным. В этом случае к нему будут применяться правила договора, которые стороны на самом деле имели в виду, А именно правила купли-продажи жилья.

Что мешает заключить договор обмена?

Условия договора, конечно же, будут другие. В случае с договором обмена человек получает другой жилой объект. А при дарении имеется в виду, что взамен человек не получает ничего. Даритель не может ничего брать от одаряемого. В случае, если суд установит, что была, к примеру, доплата, то обе сделки однозначно будут признаны ничтожными.

Нужно ли платить налог по договору дарения?

В случае заключения договора дарения налог платить не нужно, если даритель и одаряемый являются членами семьи или близкими родственниками. Правда, не все родственники освобождаются, а именно близкие. По Семейному кодексу круг таких родственников относительно небольшой. Все остальные лица послу получения в дар квартиру или дом обязаны заплатить налог.

Членами семьи и близкими родственниками являются супруги, родители, дети, причем как родные, так и усыновленные. А также, дедушки, бабушки, внуки, братья и сестры. Сделки дарения между ними не облагаются налогом. А вот дарение между, например, тетей и племянником или двоюродными братьями и сестрами не признается сделкой, не облагаемой налогом. Таким родственникам придется заплатить НДФЛ.

Фото: rating-remont-kvartir.ru

Подписывайтесь на канал «Правда недвижимости», мы о многом узнаем первыми)

Изменения в законодательстве

Раньше получить право на имущественный вычет нельзя было даже непрямым родственникам, например, если сделка заключалась между дядей и племянником, между двоюродными братом и сестрой и т.д. Переломный момент наступил в 2012 году, когда круг лиц на лишение имущественного вычета был значительно сужен до прямых родственных связей. Сегодня лица, состоящие в непрямой родственной связи и заключившие сделку между собой, могут получить вычет налога на имущество.

При заключении сделок между близкими родственниками неважно, реальный денежный оборот производится или нет, право на вычет теряется, но добиться его можно. Для этого необходимо составить иск и направить его в суд. Положительное решение суда будет являться стимулом для удержания налогов полностью в соответствии со стоимостью приобретенного жилья и предоставленной покупателем декларации о доходах.

Налоговый вычет не полагается лицам, которые приобретают квартиру, бывшую менее 3 лет во владении.

Чтобы добиться права на возврат налога, родственникам по прямой линии следует оформить договор купли-продажи несколько иным образом. Для этого можно составить договор уступки для продажи любого вида жилья. В этом случае налог возвращается всем покупателям, независимо от их родства с продавцами.

Имущественный вычет при покупке жилья до 01.01.2012

Если квартира была куплена до 2012 г., то налоговая инспекция, решая вопрос о налоговом вычете, применяет старые положения о взаимозависимых лицах.

В старой редакции НК РФ к родственникам для определения права на налоговый вычет относились:

- супруги;

- родственники;

- свояки (родственники мужа (жены);

- усыновители и усыновлённые дети;

- опекун (попечитель) и подопечный.

Лица, относящиеся к близким родственникам, перечислены в семейном кодексе РФ. К ним относятся – родители и дети, дедушка (бабушка) и внуки, братья и сёстры.

К своякам относятся – тёща (тесть) и зять, свекровь (свёкор) и невестка, и другие родственники супругов с обеих сторон.

Из вышесказанного можно сделать вывод, что конкретного списка родственников, для определения права на имущественный вычет, старая редакция закона не содержит.

Поэтому налоговая инспекция может отказать в вычете, даже если сделка была совершена не с близкими родственниками до 2012 г. Например, в вычете может быть отказано, при сделке между дядей и племянником, между двоюродными братьями (сёстрами), между пасынком и мачехой.

Поэтому, по сделкам до 2012 г. при покупке квартиры практически у любого родственника или свояка налоговый вычет не предоставляется.

Оформление договора купли продажи доли в квартире между родственниками

Нюанс договора купли-продажи квартиры между родственниками в том, что они знают в каком состоянии находится жилье, не будут требовать особых проверок, смогут купить ее в рассрочку. Сегодня часто продаются доли, части, отдельные комнаты. Это удобно, если жилье покупают целые семьи, но каждый член семьи хочет претендовать на ее часть.

Для продажи доли квартиры родственнику нужно собрать аналогичный пакет документов, как к обычному договору купли-продажи, составить документ, зарегистрировать его и оплатить государственную пошлину.

Продажа доли родственником происходит по следующим причинам:

- Член семьи продает приватизированную комнату в коммунальной квартире;

- Родственники получили квартиру по наследству, лицо может захотеть собственную долю продать;

- При разводе супруги делят имущество, поэтому продают доли;

- Приватизация детьми и родителями частей квартиры, в которой они живут.

Близкие родственники, которым можно продать долю:

- Бабушка и дедушка;

- Супруг или супруга;

- Мама и папа;

- Дети (если им продают родственники, то нужен отдельный документ, например — доверенность на ребенка на предоставление интересов бабушкой).

Порядок действий:

- Сбор простого пакета документов;

- Составить и оформить договор;

- Оплатить квитанции госпошлин;

- Официально зарегистрировать права на собственность;

- Получение свидетельства об успешно совершенной сделке.

Однако следует помнить о том, что другие владельцы долей квартиры имеют первоочередное право покупки. Отказ или согласие о покупке другими собственниками должно быть в письменном виде.

Оформление договора

Сделка между супругами может произойти только если квартира принадлежит мужу или жене. Например, она была нажита до брака, один из супругов ее унаследовал или получил в качестве подарка. Если супруги получили жилье после того как заключили союз, то продать один член семьи может только половину жилплощади.

Содержание договора купли-продажи доли квартиры между родственниками:

- В начале договора пишется место его составления и дата, перечисляются все другие собственники долей недвижимости, а главное — информация о продавце и покупателе, их паспортные и регистрационные данные;

- В документе обязательно составляется вся информация о квартире, с ее дефектами и повреждениями. Для этого можно пригласить специалиста, который проведет осмотр, но родственники обычно этого не делают. Пишется адрес, этаж, площадь доли, которая продается и т. д.;

- Стороны указывают цену и способ расчета в акте;

- Обязательно оформляются права и обязанности сторон на момент действия договора и если это необходимо, на определенный срок после окончания действия договора;

- Прописываются все другие собственники жилья, размеры их долей и письменные отказы от первоочередного права покупки;

- Стороны пишут сроки действия документа;

- В конце акта подписи с расшифровками.

Список документов

Для того чтобы осуществить продажу доли квартиры родственникам необходим такой же пакет документов, как и при обычном составлении договора купли-продажи.

Список документов:

- Паспорта сторон сделки с их ксерокопией, заверенной у нотариуса, либо доверенность на третье лицо, которое будет проводить сделку вместо продавца;

- Справки, выданные налоговыми органами;

- Все документы, по которым продавец имеет право на собственность, которую желает продать. Это может быть бумага о дарении, получении в наследство или покупке и т. д.;

- Все выписки о недвижимости из ЕГРП и домовой книги;

- Свидетельство, выданное соответствующими органами, в котором указано, что продавец зарегистрировал свои права на собственность продаваемой жилплощади;

- Кадастровый паспорт и его копия.

Список документов может дополняться, все зависит от совершаемой сделки. Для получения информации о пакете документов специально для сделки, которую проводят конкретные стороны, можно позвонить в Росреестр и получить консультацию.

Отличий продажи доли квартиры родственнику от продажи постороннему гражданину мало, так как составляется типовой документ. В соответствии с законодательством Российской Федерации, главная разница — это оплачиваемая государственная пошлина.

В случае с близкими родственниками госпошлина за нотариальное удостоверение сделки разнится, в зависимости от того, кем друг другу приходятся стороны. Чем ближе степень родства, тем меньше сумма, рассчитываемая в соответствии со стоимостью квартиры.

Если квартиру покупает посторонний гражданин, то он будет требовать проверки жилья, а именно — нанимать специалистов для осмотра недвижимости на наличие дефектов или повреждений. Родственники могут закрыть глаза на мелкие недоработки или знают о состоянии квартиры.

Плюсы и минусы

Продажа квартиры близкому родственнику имеет ряд плюсов и минусов.

Преимущества и недостатки купли-продажи доли квартиры родственнику:

- Если квартиру у близких родственников купили супруги, то она будет считаться имуществом совместно нажитым. В случае бракоразводного процесса, поделится между мужем и женой;

- Если продавец квартиры умер, третьи лица, купившие ее долю, могут посчитать, что с этого момента она принадлежит им. Но, если близкий родственник продавца купил у него долю, то по праву жилая площадь принадлежит родственнику;

- Минусом можно считать то, что продавший долю квартиры родственник не имеет больше на нее прав. К примеру, родители продали долю квартиры детям. Они хотят ее обменять, но это невозможно, так как права на эту долю теперь принадлежат детям;

- Невозможно оспорить сделку или признать ее недействительной.

После продажи квартиры родственнику ее уже нельзя будет вернуть, а сделку признать недействительной невозможно.

Так называемый имущественный вычет проводится при сделке, если недвижимость находилась у владельца меньше трех лет. Это происходит, потому что по законодательству такая продажа — это желание получить прибыль. А на чистую прибыль в Российской Федерации существует налог — 13%.

Случаи, когда не взимается налоговый вычет:

- Жилье находилось у собственника дольше трех лет;

- Денежная сумма при продаже квартиры соответствует денежной сумме от покупки;

- Недвижимость стоит менее, чем миллион рублей.

Законодательство запрещает неофициальную передачу денежных средств между родственниками при купле-продаже квартиры. Если сумма 20% и ниже от рыночной стоимости недвижимости, то налоговая служба начисляет пени.

Часто сделки, связанные с продажей и куплей квартиры осуществляются между родственниками. Таким образом, многие люди не желают заключать договор, ссылаясь на родственные связи.

Такое утверждение неверное, так как возможны лишние проблемы в будущем, с которыми желательно не сталкиваться. Поэтому что касается содержания договора, то оно должно включать все важнейшие пункты, соответствуя при этом нормам гражданского законодательства.

Если возникло желание продать недвижимость, то можно сделать это без особых усилий, если грамотно подойти к вопросу. Причем продать можно целую квартиру, и долю в ней, здесь, правда есть некоторые особенности. В любом случае, сделка никогда не должна нарушать права иных лиц.

Это значит лишь то, что, прежде чем вы пожелаете передать свою долю, к примеру, двоюродной тете, которая живет на другом конце страны, то важно предложить всем членам семьи стать покупателями. Если они откажутся, то только в этом случае можно осуществлять задуманное.

В момент составления договора, в него необходимо включить важные пункты. Такие как:

- Дата и место;

- Сведения о сторонах сделки;

- Банковские реквизиты, адресные данные;

- Описание предмета играет важную роль, поэтому потребуется указать необходимую информацию о недвижимости, а именно – в каком районе она находится, следует указать номер квартиры, и т.д.

- Сведения обо всех существующих недостатках;

- Данные о гражданах, которые проживают в квартире;

- Порядок оплаты расходов, которые будут связаны с заключением договора.

В любом случае, участники сделки должны составить передаточный акт, это и есть документ, свидетельствующий о передачи доли на квартиру.

Важно знать, если недвижимость находилась в собственности менее трех лет, а стоимость по договору составит более одного миллиона рублей, то продавец должен уплатить налог в размере 13%.

Если внимательно рассмотреть этот вопрос, то вы лично убедитесь в том, что ничего сложного здесь нет. Например, если вы собственник квартиры, то обменять или завещать свою долю возможно исключительно с согласия иных собственников. Помните, что это один из важнейших моментов, о нем ни в коем случае нельзя забывать, если не желаете столкнуться с лишними проблемами.

Также нельзя не добавить, что право на выкуп доли иными собственниками принято считать приоритетным, учтите это обязательно. Все это сводится к тому, что прежде чем продать, продавец обязательно должен сообщить об этом содольщикам, возможно они пожелают выкупить долю.

Кроме того, всегда следует обращать внимание и на то, что со стороны закона нет никаких упрощений в отношении родственников, поэтому сделка оформляется как обычно, традиционно.

Чтобы сделка состоялась, потребуется подготовить необходимые документы, без которых сделать этого не получится.

В обязательном порядке потребуются:

- технический паспорт;

- бумаги, свидетельствующие о праве собственности;

- документы на недвижимость;

- удостоверения всех участников сделки.

Важно понимать, что оформление такой сделки – это всегда ответственная процедура. В первую очередь, это связано с тем, что речь пойдет о серьезных денежных средствах, поэтому заранее следует понять, справитесь ли вы без консультации опытных юристов или нет.

Конечно, всегда желательно обращаться за помощью к специалистам, хотя бы за тем, чтобы избежать различных проволочек в будущем. Ведь как показывает практика, все чаще и чаще проблем возникает именно тогда, когда договор купли-продажи недвижимости, оформляется между родственниками. Поэтому не стоит расслабляться, ссылаясь на то, что это близкие люди.

Отличительная особенность договора дарения – это именно отсутствие каких-либо вознаграждений со стороны одариваемого к дарителю. Если такое условие нарушено, договор может быть оспорен или отменен.

Особенности договора

Договор купли-продажи между родственниками не имеет каких-либо особенностей, связанных с близким родством:

- указывать в договоре степень родства не нужно;

- нотариально удостоверять такой договор не обязательно (только если продается часть или продавец является несовершеннолетним).

В договоре нужно указать те же пункты, которые необходимы и при сделке с посторонним:

- ФИО, паспорт, адрес участников сделки;

- предмет договора: подробное описание квартиры;

- цена квартиры;

- порядок и срок передачи квартиры;

- порядок и срок оплаты;

- иные условия, в том числе гарантии продавца;

- указание на то, возникает ли залог продавца.

При этом, учитывая доверительный характер сделки, можно обойтись без акта приема-передачи к договору. Для этого нужно прямо указать в тексте документа, что передаточный документ не требуется:

«Стороны договорились, что настоящий договор одновременно является актом приема-передачи квартиры. Подписание договора свидетельствует о произведенном Покупателем осмотре квартиры, и его согласии принять квартиру в том техническом состоянии, в котором она находится на дату подписания договора»

Если вы заключаете сделку лишь для вида, передаточный акт лучше подписать. В противном случае кредиторам должника, «переписавшего» квартиру на родственника, будет легче доказать мнимость сделки.

Основные требования к договору

Дарение недвижимости подтверждается специальным договором (дарственной), и чаще всего заключается между физическими лицами. Основные признаки такой сделки:

- имущество должно передаваться в дар без какого-либо материального возмещения;

- обязательным условием является добровольность действий дарителя и согласие одариваемого принять подарок;

- отсутствие каких-либо ограничивающих условий использования подарка – запрет на использование до достижения определенного возраста, табу на продажу, прочее.

Подарить можно не только квартиру, но и часть ее в виде доли. При этом извещать об этом других собственников (не супругов) нет необходимости, поскольку они не будут иметь приоритетного права на выкуп.

Передать в дар квартиру можно только с разрешения второго супруга, если недвижимость была приобретена в законном браке и считается совместно нажитым имуществом, даже если собственность оформлена только на будущего дарителя. Документ об этом должен быть заверен нотариально. Если квартира относится к добрачному имуществу, оформлять разрешение не нужно.

Важно! Если дарственная на квартиру оформляется на несовершеннолетнего, подписывать документы и давать согласие на принятие дара от его имени могут только родители или официальные опекуны.

Договор дарения может быть составлен в произвольной форме, но для устранения разночтений и ошибок в формулировках проще взять образец из официальных источников. Как минимум, следует проследить, чтобы текст документа содержал:

- место и дату совершения сделки дарения;

- личные данные дарителя и того, кто принимает дар;

- полный перечень приложений, подтверждающих право собственности на передаваемую в дар недвижимость;

- условия об оплате расходов на регистрацию;

- личные подписи участников.

Важно! Дарение недвижимости невозможно, если она находится под обременением. Этот факт проверяется специалистами при регистрации сделки и в ее заключении может быть отказано.