В чем разница между дифференцированными и аннуитетными платежами

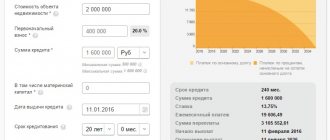

На графических схемах видно, что с течением времени кредиты в Сбербанке погашаются по-разному. Если это аннуитетный заем, то в первые месяцы одолженная сумма практически не гасится. Большая доля средств идет на прибыль банка. Дифференциация предполагает, что с первого платежа больше средств направлено на погашение тела долга, а малая часть взимается в качестве процентов.

Все рассчитано на то, чтобы в период по погашению ежемесячные платежи были одинаковые. Это удобно для заемщиков Сбербанка. Постоянно уточнять сумму не нужно. Пользователи личного кабинета настраивают автоплатеж и никогда не забывают, что пришла пора платить. Дифференцированная система работает иначе:

- В первый платеж заемщик выплачивает часть тела дифференцированного кредита. Она остается постоянной в течение всего периода кредитования, но проценты в первый месяц большие.

- Со временем доля тела остается прежней, вплоть до последнего платежа. При закрытии договорных обязательств заемщик выплачивает минимум процентов, и общая сумма выплаты незначительная.

Сбербанк по умолчанию рекомендует аннуитетный метод. Дифференцированный кредит доступен не всем. Оценивается доход, и он должен быть достаточным, чтобы выплачивать крупные платежи в первые 6-12 месяцев.

Придется доказывать, что заработок стабилен. Надеяться, что родственники станут поручителями, не стоит. Сбербанк крайне неохотно берет данный фактор в расчет, когда выдает одобрение. Но если зарплата достойная, стабильная, регулярная, дифференцированный кредит выдают без проблем. Но что делать, если договор уже подписан, дифференцированный кредит получен, и условия аннуитетные, а хотелось бы наоборот?

Расчет ежемесячного платежа по дифференцированной системе

Итак, для начала стоит ответить на вопрос что такое дифференцированный платеж по ипотеке. На текущий момент банки предлагают две системы расчета ежемесячного платежа – это аннуитетная и дифференцированная. Что такое аннуитетная система наверняка знакомо каждому, это когда сумма ежемесячного платежа равна, то есть, каждый период нужно вносить в счет оплаты кредита одну и ту же сумму. Когда речь идет о дифференцированной системе оплаты, то в каждом платежным переводом сумма ежемесячного платежа будет уменьшаться.

Если говорить простыми словами, что такое дифференцированный платеж, то можно объяснить этот так: вся сумма основного долга делится на количество периодов, соответственно, в состав ежемесячного платежа неизменно будет выходить сумма основного долга. Другая часть платежа – это процент, который будет рассчитываться не от тела кредита, а от остатка по основному долгу.

По сути, ипотека по дифференцированной системе ничем не отличается от аннуитета, при досрочном погашении займа клиент уменьшает сумму основного долга, а, значит, он также может выбрать либо уменьшение суммы ежемесячного платежа, либо сокращение срока кредитования. Но если воспользоваться советами экспертов, то лучше всего сократить срок, постольку, поскольку при уменьшении суммы основного долга, процент, начисляемый ежемесячно, будет ниже, а, значит, сумма ежемесячного платежа снижается автоматически.

Обратите внимание, банки редко применяют дифференцированную систему при расчете кредитов и ипотечных займов. В первую очередь, это невыгодно для кредитора тем, что в итоге переплата будет меньше, а при аннуитете системе клиент изначально выплачивает банковскую прибыль, а в конце срока кредитования сумму основного долга.

Какой способ оплаты лучше

Если сравнивать две схемы погашения кредитов, то заемщики склоняются к дифференцированной потому, что видят в ней следующие преимущества:

- Экономия денег. Если взять два графика, рассчитанные на одинаковую сумму и сроки возврата, то дифференцированный кредит в Сбербанке для клиента обходится дешевле. Когда процентная ставка идентична, комиссии и прочие сборы одинаковы, разница существенна. Чем больше срок погашения, тем она ощутимее.

- Возможность планировать личный бюджет. Главными заемщиками, которых устраивает дифференцированный кредит, являются люди среднего возраста, если речь идет об ипотеке. Несложно посчитать, что к моменту выхода на пенсию платежи станут незначительными, и в квартире будет готов ремонт, так как появятся ликвидные средства.

- Выгода при досрочном погашении. С каждым месяцем уменьшается сумма, необходимая для полного закрытия дифференцированного кредита. Проценты занимают меньшую долю, и погасить их проще. Принимая решение вернуть дифференцированный кредит Сбербанка досрочно, заемщик собирает меньшую сумму, чем при погашении аннуитетного кредита, что делает данную возможность доступной.

- Простота расчетов. Всегда видно, за что конкретно платятся деньги. В некоторых случаях есть разные счета: кредитный и процентный. Суммы в графике расположены в различных графах. Квитанции раздельные, и в любой момент времени можно посчитать, сколько средств идет на погашение тела дифференцированного кредита, а сколько — на оплату процентов.

- Экономия на страховке. Полис выдается на 12 месяцев. Страховые взносы рассчитываются в зависимости от остатка дифференцированного кредита. В Сбербанке при дифференцированной кредитной схеме спустя этот период сумма уменьшится, и за придется платить меньше, чем при обычной системе погашения задолженности.

Касательно различий в сумме переплаты нужно отметить, что если кредит погашается на половине срока, то при обычном кредите выплачивается ¾ суммы ввиду больших процентов. Дифференцированный график предполагает внесение 50% вместо 75%, а это ощутимо для семейного бюджета.

Выбирая между типами кредита, необходимо руководствоваться не только этим. Убедитесь, что Сбербанк дает такую возможность. Еще раз проверьте, хватает ли денег на первые месяцы, самые тяжелые. Просчитайте, сколько по факту денег будет оставаться, хватит ли их для нормальной жизни. Учитывайте необходимость оставить средства на случай болезни членов семьи. Взвешивайте все за и против.

Вывод

В заключение важно выделить основные тезисы статьи:

- при аннуитетной системе платежа транши некрупные и фиксированные во времени, однако общая сумма переплаты больше, чем при дифференцированной;

- преимущество аннуитетных выплат только одно – первоначальные платежи ниже, чем у дифференцированных;

- при досрочном погашении выгоднее пользоваться дифференцированным платежом, так как если тело кредита будет уменьшаться, то и сумма процентов по нему будет меньше;

- досрочная возврата долга при аннуитете будет происходить в более длительном промежутке времени равными долями;

- для учреждения, предоставляющего займ, выгоднее аннуитетная система, а для заемщика – дифференцированная, а также, чем больше срок кредита при аннуитетной системе, тем больше переплата.

Таким образом, если у вас возникла потребность в кредите, вы сможете из двух систем оплаты займа выбрать ту, которая по своим условиям подойдет именно вам.

Подводные камни

В ипотеке могут встречаться подводные камни:

- Банки могут включать пункты договора, которые крайне невыгодны заёмщикам.

- Возможность в одностороннем порядке менять процентную ставку по ипотеке приводит к тому, что в случае ее увеличения возрастает сумма платежа.

- В договоре может быть установлен минимальный порог денежной суммы для досрочного погашения. Если сумма значительная, то накопить ее будет весьма затруднительно.

- Возможны комиссии за досрочное погашение кредита или дополнительные документы.

Важно! Недвижимость является предметом залога по ипотечному договору. В случае ее порчи или утраты, например, пожара, банк вправе потребовать другой залог от заемщика или досрочное погашение ипотеки. . Выгоды кредитных учреждений и их клиентов не всегда совпадают

Однозначного ответа на вопрос какая схема платежей выгоднее нет. Всегда нужно сопоставлять плюсы и минусы схем платежей со своими приоритетами, желаниями и возможностями.

Выгоды кредитных учреждений и их клиентов не всегда совпадают. Однозначного ответа на вопрос какая схема платежей выгоднее нет. Всегда нужно сопоставлять плюсы и минусы схем платежей со своими приоритетами, желаниями и возможностями.

Не нашли ответа на свой вопрос? Узнайте,

Аннуитетный платеж и дифференцированный: разница

Финансовые специалисты сходятся на том, что если заемщик рассчитывает расплатиться по кредиту за короткий срок (до пяти лет), то лучше отдать предпочтение аннуитету. Однако относительно среднесрочных и долгосрочных кредитов ведутся споры.

Проверяет ли банк Восточный кредитную историю?

Например, если заемщик берет долгосрочный кредит, допустим 100 000 долларов на 10 лет с процентной ставкой по кредиту 10%!г(MISSING)одовых, то дифференцированный платеж выгоднее, причем значительно. В нашем условном примере, выплата процентов за десять лет при дифференцированных платежах составит 50 416,67 долларов, а при аннуитетных — 58 580,88 долларов. Соответственно и переплата при дифференцированной схеме будет меньше: на 8 447,53 долларов.

Но не будем забывать, что пример — условный, и на практике все выглядит не так уж однозначно. Ряд банковских экспертов не скрывает, что представление о значительном финансовом преимуществе дифференцированных платежей во многом является маркетинговым мифом. Банк никогда не упустит своей выгоды. Ему лишь важно убедить заемщика, что тот действительно может сэкономить, выбрав ту или иную схему выплат.

«Credits.ru» отмечают: главное, что нужно понять, — метод начисления процентов при обеих формах платежей одинаков. Процент и в том, и в другом случае начисляется на остаток долга.

Ипотека с дифференцированными платежами

Данная схема погашения несколько сложнее предыдущей.

На практике ежемесячный платеж по дифференцированной схеме складывается из двух составляющих:

- фиксированный размер тела кредита,

- проценты, рассчитанные на основании продолжительности месяца и суммы оставшегося долга.

Каждый месяц размер ежемесячного взноса будет разным, к примеру, платеж за февраль будет меньшим, чем платеж за следующий за ним март, хотя сумма задолженности немного снизится. Это связано с тем, что в феврале попросту меньше дней. У дифференцированной схемы погашения ипотеки есть ряд особенностей, в частности:

- ежемесячный платеж на начальном этапе будет достаточно большим, потому заемщик, выбирающий такую схему, должен иметь хороший уровень дохода,

- к концу срока кредитования сумма процентов по кредиту уменьшается и сам ежемесячный платеж становится меньшим,

- общая переплата по такому кредиту будет заметно ниже, чем в случае с аннуитетными платежами.

Расчет дифференцированного платежа

Размер дифференцированного транша можно рассчитать самостоятельно, при помощи следующей формулы:

ДП = ОК * ПC / 12 + ЕП

где ОК – остаток по основному долгу;

ПС — годовая % — ая ставка;

ЕП — ежемесячный платеж.

.

Второе слагаемое в данной формуле является решающим и меняется ежемесячно. Данными средствами финансируются проценты по кредиту. Остаток по основному долгу перемножается с процентной ставкой и делится на 100*12. Это позволит преобразовать результат в проценты за месяц.

Виды плановых взносов по ипотеке

Согласно условиям кредитования, банки готовы предложить аннуитетный способ погашения жилищных кредитов или дифференцированный.

В зависимости от выбранного способа, размер ежемесячного платежа и скорость погашения процентов будет меняться.

Аннуитетный платеж

Это наиболее распространенный вид погашения ипотеки, например, в Сбербанке. Он сводится к внесению каждый месяц равной суммы. При этом первоначально гасятся, в основном, проценты по кредиту, а потом уже основной долг. Чем дольше клиент производит оплаты, тем больше средств уходит на погашение основного долга по ипотеке.

Основные преимущества данного способа заключаются в следующем:

- Равный ежемесячный платеж в течение всего срока кредитования.

- Возможность погашения основного долга путем внесения частичного досрочного гашения.

- Возможность спрогнозировать свою платежеспособность в течение длительного периода.

Однако надо понимать, что первоначально погашаются именно проценты. Поэтому клиенту на начальном этапе особенно выгодно вносить оплату досрочно для снижения суммы основного долга.

Дифференцированный платеж

Данный вид платежа сводится к тому, что каждый месяц надо будет вносить разную сумму

Поэтому важно изучать график гашения, чтобы не выйти на просрочку. Его основные преимущества заключаются в следующем:

- Более оперативное погашение основного долга.

- С каждым месяцем сумма, необходимая для оплаты, будет снижаться.

- Значительная экономия средств на оплате процентов.

Тут нужно знать, что изначально сумма ежемесячного платежа будет завышена. Она будет составлять на 20%-30% выше, чем при аннуитетном платеже.

Такой вид погашения наиболее привлекателен для людей с высоким уровнем доходов, которые уверены, что смогут без труда вносить оплату, согласно графику гашения. При наличии риска невозможности вносить по графику первые платежи, стоит отказаться от данного способа погашения в пользу аннуитетного.

Какие бывают платежи по ипотеке: виды, в чем их разница?

Большинство российских банков сегодня предлагают физическим лицам кредитные программы, предусматривающие тип платежа по ипотеке равными частями (аннуитетный платеж).

Одним из основных преимуществ этого метода является простота его использования:

- заемщик ежемесячно погашает одну и ту же сумму.

Аннуитетный платеж

Несмотря на то, что сумма платежа неизменна в течение всего периода, структура его меняется – в первые месяцы большая часть выплат направляется на возврат процентов по кредиту (в первые годы выплата примерно на 80% состоит из процентов), а в конце срока — на погашение основного долга.

Т.е. аннуитетная система (схема) платежей при досрочном погашении не так выгодна.

Для расчета платежа нужно знать срок заимствования, ставку и коэффициент аннуитета (производная величина от количества периодов, за который производится платеж, и ставки по кредиту). Формула расчета аннуитетного платежа по ипотеке следующая:

- Сумма аннуитета = коэффициент аннуитета *сумма ежемесячного платежа.

Существует несколько способов расчета коэффициента. Чаще всего используется формула: КА=(j*(1+j)m) / ( (1+j)m– 1 ), где КА — коэффициент аннуитетного платежа, j-ставка по ссуде, m- число платежных периодов. В банках для расчета используется такая формула — Ап = Sk * (j / (1 – (1+j)-m)), где Sk -итоговая сумма по ссуде.

Дифференцированный платеж

Однако, кроме аннуитета, есть и другой способ погашения, о котором многие заемщики не знают — дифференцированный платеж. Его особенностью является постепенное уменьшение выплат.

Происходит это потому, что при неизменной сумме выплат по основному долгу сумма процентов, которые начисляются на остаток основного долга, с каждым погашением становится меньше.

Расчет суммы к погашению при дифференцированном платеже осуществляется в два этапа:

- вначале определяем сумму основного платежа. Для этого первоначальную сумму займа (ту, что указана в кредитном договоре) делим на срок кредита ( в месяцах). Полученная цифра и будет той суммой, которую требуется погасить заемщику. Сама формула расчета выглядит так: b=S/N, где b-основной платеж, S-сумма ссуды, N-количество месяцев;

- после этого считаем проценты. Посчитать начисленные проценты можно умножив остаток ссуды за период на годовую процентную ставку, после чего полученную результат делим на 12 (количество месяцев в году). Таким образом, дифференцированная процентная ставка это: Р = Sn * P / 12, где p – начисленные %, Sn — ссудная задолженность на период, P – годовая ставка по займу.

Чтобы рассчитать остаток долга на период, т.е. найти величину из приведённой выше формулы, следует размер основного платежа умножить на количество прошедших периодов и всё это вычесть из общей суммы платежа. Проводится такой расчет по такой формуле:

- Sn = S — (b * n), где n – количество прошедших периодов.

Периодичность погашения долга при дифференцированном виде платежа может быть разной (раз в месяц, раз в квартал и т.д.), но наиболее распространенным является ежемесячный график.

Дифференцированный график погашения кредита имеет один существенный недостаток — каждый раз сумма к погашению меняется. Это нужно помнить.

Существует еще один нюанс, о котором нужно знать желающим оформить кредит, – т.к. сумма к погашению в первые месяцы больше, требования к платежеспособности клиента со стороны банка также предъявляются более высокие. Кроме этого, при одинаковых доходах заемщика, расчетная сумма займа при аннуитете тоже будет больше.

Какие банки выдают (предлагают) ипотеку с дифференцированными платежами в 2020 году

Банков, которые предлагают ипотеку с дифференцированными платежами в 2020 году традиционно немного. Из наиболее крупных, на данный момент оформить такую ипотеку можно в Газпромбанке и Россельхозбанке.

Читаем по теме: Как рефинансировать кредит полученный в другом банке

Ознакомиться с актуальными условиями ипотечных программ этих учреждений можно здесь:

| Банк | % ставка | Максимальный срок кредита, мес. | Минимальный первоначальный взнос | Наименование программы |

| Россельхозбанк | 9,05% | 360 | 0% | Рефинансирование |

| 6% | 360 | 15% | Предложения от застройщиков | |

| 9,2% | 360 | 15% | Ипотечное жилищное кредитование | |

| 9,2% | 360 | 0% | Целевая ипотека | |

| 10,75% | 288 | 10% | Военная ипотека | |

| Газпромбанк | 9,5% | 360 | 10% | Покупка квартир (АКЦИЯ) |

| 9,5% | 300 | 20% | Военная ипотека | |

| 9,5% | 360 | 0% | Рефинансирование | |

| 10% | 360 | 0% | Квартира в доме от Газпромбанк-Инвест | |

| 10,5% | 360 | 10% | Вторичный рынок | |

| 10,5% | 120 | 30% | Гаражи и машиноместа | |

| 10,5% | 360 | 10% | Первичный рынок | |

| 11% | 360 | 20% | Покупка коттеджа с участком | |

| 11% | 360 | 20% | Покупка таунхауса | |

| 9,5% | 360 | 15% | Ипотека на льготных условиях | |

| 9,3% | 30 лет | 10% | Покупка квартир на первичном рынке и апартаментах |

В рамках кредитных продуктов Россельхозбанка и Газпромбанка клиенты имеют возможность выбрать схему погашения ипотечного кредита (аннуитетную или дифференцированную).

Кроме этого, финансовые учреждения предоставляют специальные условия кредитования для молодых семей, в том числе, с возможностью использования материнского капитала.

Анализируя условия ипотечных программ сложно обойти стороной крупнейшие банки. Выборка аннуитетный и дифференцированный кредит в Сбербанке перед его клиентами традиционно не стоит –банк по-прежнему работает только с аннуитетной схемой погашения. Структура платежей по ипотеке в ВТБ 24 также не предусматривает дифференцированный платеж.

Какими платежами заемщику выгоднее платить ипотеку

Поскольку большая часть заемщиков осуществляют погашение ипотеки досрочно, наиболее выгодным способом погашения принято считать дифференцированный платеж. В тоже время, если погашение планируется провести в первые пять лет кредита, следует провести расчеты, которые подтвердят реальную выгоду для клиента.

Например, оформив ипотеку в сумме 2 млн.руб. на 10 лет под 14% годовых при погашении равными частями (метод аннуитетный) заёмщик заплатит за весь период кредитования 1,7264 млн.руб., а при уменьшающиеся графике платежей (дифференцированный метод) –1,4117 млн. руб. Как видно из этого примера, выгода во втором случае составит около 300 тыс.руб.

Однако, ориентироваться только на расчетные цифры тоже не стоит — максимальная сумма займа по кредитам, схема погашения которых предусматривает аннуитет, будет больше, чем при использовании дифференцированного платежа.

Реальная экономия при выборе дифференцированного платежа будет в том случае, если досрочное погашение не планируется.

Можно ли поменять аннуитетный платеж на дифференцированный

Многие заемщики, желающие перейти с аннуитетного способа погашения на дифференцированный, сталкиваются с недопониманием со стороны банковского персонала.

Вызвано это тем, что такая просьба противоречит самим условиям договора, в которых указано, каким образом заемщику необходимо выплачивать кредит.

Чтобы изменить существенные условия договора, необходимо перезаключить сам договор. Т.е. осуществить рефинансирование. Стоит отметить, что особенно интересно рефинансирование ипотеки с дифференцированными платежами в пользу аннуитета в том случае, если для заемщика важно снижение кредитной нагрузки. https://ipoteka.finance

Аннуитетный и дифференцированный платежи что это и в чем заключаются, их плюсы и минусы

Когда выбирается определенная система выплат, необходимо понимать, что выбор будет оказывать значительное влияние на конечную стоимость ипотеки.

Важно иметь четкое представление о том, сколько в итоге придется заплатить по кредиту, о том, что собой представляют аннуитетный платеж и платеж дифференцированный, и в чем разница между ними. . Постараемся разобраться, в чем заключаются преимущества и недостатки каждого.

Постараемся разобраться, в чем заключаются преимущества и недостатки каждого.

Аннуитетная система

Сама по себе эта система предполагает, что выплаты по ипотеке будут проводиться равномерно, в оговоренные периоды на протяжении всего срока, который необходим для расчета.

Если заемщик платит за первый месяц 25 тысяч рублей, то в последующие месяцы до конца срока сумма платежа будет аналогичной.

Многим людям очень нравится подобная стабильность в выплатах. Однако, немногие понимают, что не всегда подобная формула ведет к абсолютной выгоде для того, кто взял ипотеку.

Расчет аннуитетных платежей предполагает разницу в соотношении начисляемых процентов по погашаемой службе основного долга и процентов, которые банк получает за весь срок погашения кредита.

По сути, если на начальный период ипотеки в сумму платежей входят сами проценты по кредиту, то общий долг будет погашаться только в незначительной мере. Фактически, это происходит до середины срока использования ипотеки.

После того как наступает так называемая середина периода пользования, начинает погашаться основная часть от общей суммы долга.

Полезное видео:

https://www.youtube.com/embed/MOsIbIKqZHM?rel=0 Необходимо разобраться, почему так происходит. Дело в том, что аннуитетная схема предполагает, что сначала выплачиваются только проценты за пользование кредитом, причем выплаты идут за весь период.

После погашения процентов, заемщик начинает выплачивать основную сумму. Банки получают свою выгоду заранее, не дожидаясь, пока закончится срок предоставления ипотеки.

Если попробовать погасить ипотеку раньше срока, например, через два с половиной года из пяти, которые были оговорены изначально, можно столкнуться со следующей проблемой: может оказаться, что выплаты за пройденный период были сделаны только на 20-25%.

Так, к отрицательным сторонам аннуитетных платежей следует отнести:

- Невозможность погасить полный срок заранее;

- Первоначальные выплаты – это плата банку за пользование ипотекой.

У такого графика имеются и положительные моменты. Например, человеку со стабильной зарплатой будет гораздо удобнее платить одну и ту же сумму каждый месяц.

Говоря короче, к плюсам аннуитетных платежей относятся:

- Возможность равномерных выплат, растянутых на весь срок;

- Возможность рассчитать собственные силы на несколько лет;

- Снижение нагрузки на заемщика по выплатам;

- Возможность рассчитывать на получение большей суммы по кредиту.

Формулы аннуитетного и дифференцированного платежа

Становясь заемщиком денежных средств по кредитному договору, гражданин сталкивается с такими не совсем ясными ему терминами, как аннуитетный либо дифференцированный платеж, касающийся ежемесячных взносов.

Каждый из этих двух типов регулярных расчетов с кредитной организацией имеет свои характерные особенности, в итоге определяющие преимущества и недостатки конкретного кредита для заемщика.

Что такое аннуитетный платеж

При выбранном аннуитетном типе расчет между банком, максимально возможным образом, подстраховывающим свою деятельность, и гражданином строится на совершенно равных, ежемесячно выплачиваемых суммах. При этом структура таких регулярных выплат претерпевает изменения каждый месяц.

Читаем по теме: Ипотека на постройку нового дома

На начальном этапе выплаты по кредиту распределены следующим образом:

- размер части тела кредита минимален;

- размер процентов за пользование заемными средствами максимален.

Постепенно тело кредита будет уменьшаться, что повлечет соответственное снижение объема процентных начислений.

Так, к конечному этапу кредитных обязательств соотношение выплат в структуре ежемесячных взносов существенно изменится:

- размер части тела долга станет максимальным по его остатку;

- размер процентов за пользование заемными средствами станет минимальным.

Аннуитетный вид оплат подходит для лиц с фиксированным регулярным доходом. Однако объем переплат будет выше, чем при дифференцированном способе.

Главная разница между аннуитетными и дифференцированными платежами заключается в том, что должник в первом случае сначала выплачивает проценты за кредит, а уж потом, постепенно, с уменьшением доли процентного бремени растет объем погашаемого тела долга.

В дифференцированном типе гражданин постоянно оплачивает равные доли тела кредита, поэтому задолженность перед кредитором уменьшается гораздо быстрее за одинаковый период оплат.

Формула аннуитентного платежа

Предусмотренная для аннуитетного типа платежа основная формула, которой пользуются все кредитные организации, производящие расчет процентов по аннуитетным взносам, позволит заранее рассчитать выгоду от его использования:

В данных расчетах приняты условные сокращенные обозначения:

- АП – размер ежемесячного аннуитетного взноса;

- СК – размер кредита;

- ПС – фиксированная процентная ставка по обязательству;

- КП – количество месяцев, составляющих весь период погашения обязательств.

Наглядный пример расчета аннуитетного платежа можно увидеть на сайтах, посвященных кредитам и банковским операциям.

График аннуитетных платежей

Любой график аннуитетных платежей получается благодаря применению формулы расчетов. В этом графике размер ежемесячных взносов будет оставаться весь кредитный период неизменным, но соотношение между ежемесячной частью тела кредита и процентами будет претерпевать изменения.

Периодические изменения, затрагивающие основной долг и процентные начисления будут носить следующий характер:

- в начале проценты будут составлять объем больший, нежели доля основного долга;

- к концу обязательств доля процентов по отношению к остатку основного долга уменьшится.

Что предпочесть при частичном досрочном погашении: изменение суммы аннуитетного платежа или срока?

Граждане, подписавшие с банком кредитный договор, задумываются над тем, имеет ли смысл досрочное погашение, или лучше платить аннуитетный взнос равными суммами, на которые изначально и рассчитывали?

Разумеется, если возможность досрочного погашения, — частичного или полного, — имеется, то лучше ею воспользоваться!

При большой сумме основного долга и долгом периоде кредитования размер переплат может достигать 200 % за весь период!

Если заемщик принял решение о частичном досрочном погашении, в выборе изменение суммы аннуитетного платежа или срока лучше предпочесть последнее. Дело в том, что чем дольше период кредитования при данной системе расчетов, тем больше переплата по процентам.

Что такое дифференцируемый платеж

Раньше платежи дифференцированного типа составляли абсолютное большинство.

Так что значит дифференцированный платеж в оплате по возмездному денежному займу? При таком виде ежемесячных оплат весь объем заемных средств, — так называемое «тело долга» дробится на равные части, рассчитанные на весь кредитный период.

При этом проценты за пользование кредитом ежемесячно рассчитывают, исходя из общей суммы долга, оставшейся на период расчета процентов.

Таким образом, получается, самое большое финансовое бремя ложится на первые месяцы долговых обязательств, поскольку именно на начальном этапе кредитования размер долга максимальный, а проценты рассчитываются непосредственно из его величины.

Далее, с последовательным уменьшением тела долга по кредиту проценты за его пользование будут все меньше и меньше, и к конечному этапу сведутся к нулю.

Важно знать! Дифференциальный платеж по ипотеке более удобен тем, кто планирует погасить ипотеку досрочно, в таком случае переплата за пользование кредитом на покупку жилья будет меньше, чем при аннуитетном способе расчетов.

Такой платеж имеет и свои существенные недостатки в виде огромной финансовой нагрузки в первые месяцы при большой сумме займа.

Кроме этого, придется ежемесячно следить за меняющейся цифрой графика оплат, чтобы предусмотреть нужную сумму очередного взноса.

Чтобы определиться, подходит ли такой тип расчетов, нужно заранее рассчитать финансовую нагрузку.

Формула дифференцированного платежа

Стандартная формула дифференцированного платежа, положенная в основу всех онлайн-калькуляторов, и которой пользуются специалисты финансовых учреждений, довольно простая (в отличие от аннуитетного способа):

- НП = ОК*(ПС/12)

В расчете дифференцированного платежа задействованы следующие условные обозначения:

- НП – проценты, начисляемые в конкретный период оплат;

- ОК – остаток кредита на конкретный расчетный период;

- ПС – ставка в процентах за пользование кредитом.

Дифференцированный график платежей

В отличие от аннуитетного, дифференцированный график платежей будет ежемесячно различаться по своей сумме выплат:

- от наибольшей цифры в стартовой точке кредитования, до нуля к концу долговых обязательств.

В данном графике будет всего две величины:

- Постоянная – равная доля тела кредита;

- переменная, убывающая – размер рассчитанных процентов за пользование общей суммой долга на каждый конкретный расчетный месяц.

Аннуитетный платеж и дифференцированный разница

Основная разница между аннуитетными и дифференцированными платежами состоит в двух существенных моментах:

- размере ежемесячного взноса, — по аннуитетному типу он весь кредитный период одинаковый, а при дифференцированном – разный, от максимально большого в начале, и до наименьше возможного к концу;

- по размеру переплат за пользование кредитными средствами, — при дифференцированном типе объем переплат меньше, чем при аннуитетном.

Необходимо воспользоваться формулами расчетом по аннуитетному и дифференцированным расчетам, чтобы определиться с тем, что предпочтительнее при получении займа, особенно крупного:

- переплатить за заем финансов больше, но регулярно вносить одинаковые по размеру суммы;

- или переплатить меньше, но получить серьезную финансовую нагрузку в первое время займа.

Аналогичные формулам расчеты можно быстро осуществить с помощью онлайн-калькуляторов. https://ipoteka-otvet.ru

Что такое дифференцированные перечисления средств при оформлении кредита

Дифференцированный платеж представляет собой уплату средств по ипотечному договору в произвольном размере.

Как правило, наибольшую часть взносов клиент должен уплатить в течение первых лет действия ипотечного договора. Размеры выплат каждый месяц отличаются от предыдущего срока внесения – и уменьшаются к концу кредитования.

При дифференцированных платежах доля основного долга в размере ежемесячного взноса остается неизменной, а размер обязательного платежа зависит от процентной доли, которая уменьшается прямо пропорционально сроку действия ипотечного договора. То есть, ежемесячно клиент погашает основной долг в одинаковом размере, с каждым месяцем внося все меньше средств (проценты и ежемесячный платеж постепенно уменьшаются).

Особенностью графика дифференцированных платежей являются большие суммы в первой части срока и незначительные – к концу действия договора.

По окончании действия договора клиент фактически уплачивает средства только в основную часть, так как проценты были перечислены банку в начале ипотеки.

Аннуитетная и дифференцированная схема погашения ипотеки: что выбрать?

ПОДАТЬ ЗАЯВКУ НА ИПОТЕКУ И БЫСТРО УЗНАТЬ РЕШЕНИЕПри изучении условий жилищного кредитования часто встречаются разные названия схем погашения – аннуитетная или дифференцированная ипотека. Это две принципиально отличные друг от друга системы расчета ежемесячного платежа, каждая из которых имеет свои сильные и слабые стороны.

Особенности двух вариантов выплаты

От выбранной схемы погашения будет зависеть конечный размер переплаты. Также в зависимости от системы расчета определяется и сумма платежей по ипотеке. Они бывают двух видов.

Дифференцированный взнос

Этот вид подразумевает планомерное погашение задолженности, при котором тело кредита выплачивается одинаковыми долями, а проценты ежемесячно уменьшаются. По мере выплат сумма обязательного ежемесячного взноса будет постепенно снижаться.

Пример. Размер кредита – 1 млн рублей, ставка по кредиту – 10%, срок – 60 месяцев.

Первый платеж будет равняться 25 тыс. рублей. По второму остаток задолженности уменьшится, соответственно, начисляется меньше процентов, а сумма взноса снижается и составляет 24,861 тыс. рублей. Аналогичным образом рассчитываются третий и последующие платежи. Последний из них будет минимальным и составит 16,806 тыс. рублей. Общая переплата равна 254,167 тыс. рублей.

Аннуитетный взнос

Это способ погашения кредита, при котором ежемесячные платежи остаются одинаковыми на протяжении всего срока действия ипотечного договора. В сумму аннуитета включается основной долг и проценты. Формула расчета сравнительно сложная. Проще рассмотреть условия на примере:

Размер кредита – 1 млн рублей, процентная ставка – 10%, срок – 60 месяцев.

Фиксированный платеж будет равен 21,247 тыс. рублей, при этом в первый месяц проценты максимальные – 8,333 тыс. рублей, а погашение основного долга в сумме взноса составит всего 12,914 тыс. В целом клиент переплатит по кредиту 274,823 тыс.

Сходства и отличия

Обе схемы схожи в том, что в сумму платежа включаются проценты и основной долг. Причем при любом варианте в начале выплат заемщик погашает бóльшую сумму процентов, по сравнению с месяцами перед завершением кредитного договора.

Принципиальные различия между способами погашения заключаются в следующем:

- в аннуитетной схеме платеж фиксированный, в дифференцированной – он меняется каждый месяц;

- при одинаковых условиях кредитования получается разный размер переплаты;

- при аннуитете, в первые годы, в сумму взноса включается меньший объем основного долга;

- все банки используют аннуитетную схему, в то время как дифференцированная применяется гораздо реже.

Что выбрать: преимущества и недостатки разных видов платежей

С учетом описанных характеристик и проведенных расчетов, можно составить перечень плюсов и минусов разных схем погашения (см. таблицу).

| Вид платежа | Преимущества | Недостатки |

| Дифференцированный | экономичность (при равных условиях размер переплаты ниже); уменьшение ежемесячного взноса; простая формула расчета. | существенная нагрузка на бюджет заемщика в начальном периоде погашения (из этого следует, что при таком способе клиенту может не хватить дохода, и высока вероятность отказа или снижения суммы кредита); разный размер платежа. |

| Аннуитетный | фиксированный взнос является более удобным для совершения оплаты (можно оформить автоплатеж); максимально возможный лимит кредита больше. | выше переплата по процентам; медленное уменьшение основного долга. |

Несмотря на то что при дифференцированной схеме переплата меньше, не всегда данный способ будет существенно выгоднее. Так, финансовые аналитики утверждают, что для сокращения затрат эта схема лучше подойдет для долгосрочных займов, что характерно для ипотеки. Если кредит оформляется на короткий период или планируется проводить досрочное погашение, то предпочтительнее выбрать аннуитет: ввиду меньшего срока либо сокращения «тела кредита» общая сумма начисленных процентов будет сопоставима дифференцированной схеме.

Еще один плюс в пользу аннуитета – большая сумма заемных средств. При равных показателях доходов и расходов заемщика, по такой схеме кредитный лимит будет выше, чем по дифференцированной. Это актуально в тех случаях, когда клиент рассчитывает на максимально возможный объем денежных средств, что тоже характерно для ипотечных займов.

Однако, если доход заемщика высок либо сумма кредита небольшая и банк одобряет ее по любой схеме расчета, переплата по аннуитету будет неоправданной, даже если она невелика.

Обзор ипотечных программ кредитования

Сегодня среди банковских продуктов можно найти вариант с любым способом расчета. Как правило, кредитор предлагает либо аннуитет, либо обе схемы на выбор. Для сравнения рассмотрим предложения ведущих российских банков.

Ипотека с аннуитетом

Данный порядок расчета применяется всеми банковскими учреждениями, так как он является более выгодным и удобным для кредитора, а выплата равных сумм комфортна для заемщика. Для примера можно сравнить условия с аннуитетной схемой по разным видам ипотеки.

Банковские программы с дифференцированным погашением

По вполне понятным причинам сегодня большинство финансовых организаций нашей страны выдают кредиты с аннуитетными платежами. Но существуют банки с дифференцированными платежами по ипотеке. Их названия и условия программ представлены в таблице.

| Банк | Программа | Размер кредита, руб. | Ставка, % | Срок. |

| Петрокоммерц Банк ( банк «Открытие» ) | Ипотечный кредит «Новостройка» | 300 тыс.- 30 млн | 11.5 | До 30 лет |

| Газпромбанк | Приобретение квартиры на вторичном рынке недвижимости | До 45 млн рублей | 12 | До 30 лет |

| Россельхозбанк | Ипотека | 100 тыс.- 20 млн рублей | 12,9-13,9 | До 30 лет |

| Сургутнефтегазбанк | Приобретение жилой недвижимости и долевое участие в строительстве | До 8 млн | 13,25-14,5 | До 30 лет |

| Частный дом | До 15 млн | 13,25-14 | До 20 лет |

Следует знать, что во всех этих финансовых учреждениях можно взять кредит на жильё и с аннуитетной схемой.

Немаловажным фактором, на который следует обращать внимание в поисках ответа на вопрос, в каком банке наиболее выгодная ипотека с дифференцированными платежами, является размер первоначального взноса. Чтобы получить представление об актуальных цифрах, ознакомьтесь с данными таблицы

| Банк | Размер первоначального взноса, % от оценочной стоимости приобретаемой недвижимости |

| Петрокоммерц Банк (банк «Открытие») | 11232 |

| Газпромбанк | Минимум 15. Максимум – более 50. |

| Россельхозбанк | 15-30 |

| Сургутнефтегазбанк | Не требуется либо от 10 |

Обратите внимание: Сургутнефтегазбанк разработал программу дифференцированной ипотеки без первоначального взноса (это отображено в таблице). Но она распространяется на покупку жилой недвижимости от определенных застройщиков:

- ГК «Северстрой».

- ООО «Самолет девелопмент».

- ГК МИЦ.

- ГК ТИС.

- ФСК «Запсибинтерстрой».

- ООО «Брусника. Тюмень».

- ОАО «АИЖК».

- ООО «Промстройкомплекс».

- ООО «Стройинвест».

- ООО «Строй Мир».

Все вышеперечисленные банки в качестве обеспечения займа требуют от клиента предоставить залог. Таковым может быть и приобретаемая недвижимость.

Кроме того, банкиры предъявляют определённые требования к возрасту клиента, подавшего заявку на ипотеку, в том числе и дифференцированную. На момент окончания кредитного соглашения заёмщик должен быть не старше 60 (Сургутнефтегазбанк, ) или 65 (, Петрокоммерц Банк) лет. Но Газпромбанк продемонстрировал некую лояльность в этом вопросе. Заключается она в том, что допускается превышение возраста не более, чем на 5 лет. Однако заёмщик должен будет предоставить в залог дополнительное обеспечение, если оно не было предусмотрено в договоре кредитования.

В заключение следует указать на один негативный момент дифференцированной выплаты по ипотеке. Этот способ не очень удобен с точки зрения планирования личных финансовых затрат. Зная размер своих ежемесячных постоянных доходов и используя аннуитетный метод погашения кредита, клиенту будет легче прогнозировать свой бюджет.

Как произвести расчет

Дифференцированная ипотека не всегда проста для понимания самого клиента, ведь он не способен рассчитать сумму платежа самостоятельно. В принципе, в этом нет необходимости постольку, поскольку к кредитному договору банк прилагает график ежемесячных платежей, если вы хотите прочитать ипотеку по дифференцированной системе самостоятельно, то здесь нет ничего сложного. Приведем пример с расчетами, для этого рассмотрим ипотеку со следующими параметрами:

- сумма 1800000 рублей;

- годовой процент – 8,9%!;(MISSING)

- срок кредитования – 120 месяцев.

Для начала посчитаем неизменную часть ежемесячного платежа следующим образом: 1800000/120=15000 рублей – это сумма основного долга, разделенная на количество платежных периодов. Далее, следует рассчитать сумму ежемесячного платежа с учетом процентов:

- 1 месяц 15000+(1800000*0,089/12)=28350 рублей;

- 2 месяц 15000+((1800000-15000)*0,089/12)=28238,75 рублей;

- 3 месяц 15000+((1800000-15000*2)*0,089/12)=28127,5 рублей;

- 4 месяц 15000+((1800000-15000*3)*0,089/12)=28016,25 рублей;

- 5 месяц 15000+((1800000-15000*4)*0,089/12)=27905 рублей;

- 6 месяц 15000+((1800000-15000*5)*0,089/12)=27793,75 рублей;

- 120 месяц 15000+((1800000-15000*119)*0,089/12)=15111,25 рублей.

Обратите внимание, что самостоятельный расчет суммы ежемесячного платежа по кредиту является предварительным постольку, поскольку при данных расчетах участие принимает не номинальная годовая процентная ставка, а эффективная.

Как видно, рассчитать кредит самостоятельно вполне возможно, из данного примера следует, что сумма ежемесячного платежа будет уменьшаться с каждым периодом. Это действительно выгодно для клиента, особенно учитывая длительный срок ипотечного кредитования. Но вот, к сожалению, далеко не все банки готовы дать ипотечный займ по дифференцированной системе расчета ежемесячного платежа.

Выгодно ли брать сейчас автокредит на автомобиль в автосалоне

Специфика ипотечного кредитования в Сбербанке

Жилищная ссуда имеет ряд характерных признаков, которые отличают её от других финансовых инструментов. Жилищные кредиты отличаются большими объёмами и предполагают наличие созаёмщиков и поручителей. Деньги предоставляются под залог недвижимого имущества на длительное время (до тридцати лет).

Обеспечение, оформляемое в качестве залога, должно соответствовать следующим стандартам:

- В здании нет деревянных перекрытий;

- Дом не находится в аварийном и ветхом состоянии;

- В квартире не зарегистрированы посторонние;

- Дом построен в микрорайоне с благоприятной экологической обстановкой;

- На жильё не наложены обременения (арест, рента и пр.);

- В комнатах есть электричество, отопление, ГВС и ХВС;

- Возраст здания не превышает 30 лет;

- Помещение находится в удовлетворительном санитарно-техническом состоянии (отсутствуют насекомые, плесень, грибок и т. д.);

- Многоквартирный дом находится в районе с развитой инфраструктурой (в шаговой близости есть школы, больницы, магазины и остановки общественного транспорта);

- Износ жилого фонда не может быть выше 70%;

- Квартира не располагается на первом или цокольном этаже.

Расчет платежей по ипотеке при дифференцированном платеже

Оформление ипотечного кредита — это ответственный шаг, который финансовым бременем ложится за заемщика. Потому многие клиенты предпочитают самостоятельно рассчитать кредит, чтобы банк не навязал им дополнительных трат (страховку, комиссии или возможные штрафы).

Порядок расчета представлен ниже:

Расчет платежей по дифференцированной формуле

| Формула дифференцированного платежа | |

| РМП = ТЗ/ЧПТ + (ТЗ*ПС*ЧД)/ДГ | |

| РМП | Размер ежемесячного взноса |

| ТЗ | Текущая задолженность |

| ПС | Процентная ставка |

| ЧПТ | Число платежных периодов (месяцев), оставшихся до полного возврата ипотеки |

| ЧД | Число дней в расчетном периоде (месяце) |

| ДГ | Число дней в году |

Как можно понять из схемы, расчет дифференцированного платежа — весьма трудоемкое занятие. Сначала заемщику полагается вычислить «тело» ипотечного кредита, разделенное на платежные периоды; затем — процент, начисляемый на остаток задолженности. Единоразово вычислить размер взноса, как при аннуитете, здесь не получится — для каждого последующего месяца нужен перерасчет.

К счастью, рассчитывать ипотеку вручную необязательно. Обычно предварительный график предлагают консультанты банка, обработав заявку клиента. Еще раньше «прикинуть» размер платежа помогут калькуляторы: они доступны на сайте каждой кредитной организации. В них клиент вводит:

- Размер ссуды и процентную ставку;

- Дату оформления ипотеки и период погашения;

- Порядок и периодичность платежей;

- Величину единоразовых или периодичных комиссий.

Обработав запрос, программа моментально выдает развернутый график платежей. Таким образом, потенциальный заемщик еще на этапе раздумий может оценить выгодность предложения и сделать правильный выбор.

Обзор банков, дающих ипотеку с дифференцированными платежами

Чтобы оценить выгодность актуальных предложений на рынке, для примера возьмем семью, которая хочет оформить в ипотечный кредит 5 млн. рублей на срок в 10 лет. Первоначальный взнос — 2,5 млн. рублей. Учитывая исходные данные, на какую ставку, ежемесячный платеж и итоговую переплату могут рассчитывать заёмщики?

Условия по ипотеке от ведущих российских банков представлены ниже:

Разыскивая, в каком банке ипотека с дифференцированным платежом, можно заметить: данная схема расчета — удел крупных финучреждений. Это связано с определенными рисками, которые несет кредитная организация. Поскольку основная нагрузка при дифференцированном графике приходится на старт выплат, банки оценивают доходность лица исходя из максимальных траншей. По ипотеке они нередко составляют 50% от заработка клиента, а выдавать ссуду на таких условиях — запрещено законом.

В итоге рискнуть готовы лидеры рынка (Сбербанк, Юникредит, Газпромбанк и др). По ипотеке с дифференцированными платежами они предлагают те же условия, что и по аннуитету. В остальных банках формула мало востребована: таковы реалии национальной экономики.

Дифференцированный способ погашения ипотеки — преимущества и недостатки

Основной недостаток для заемщика вытекает из структуры платежа. Даже с оценкой доходности от банка, клиент рискует переоценить свои возможности. Все дело в высоких взносах на старте, которые превышают аннуитетные платежи на треть. Существенного уменьшения нагрузки по дифференцированной ипотеке стоит ожидать не раньше первых 5-6 лет выплат. Как результат, просрочки и невыплаты у клиентов случаются в начале кредитования — на самом ответственном этапе погашения кредита.

В остальном формула — оптимальный вариант для долгосрочной и крупной ссуды. Простой расчет показывает: при дифференцированных платежах заемщик переплачивает меньше, чем при аннуитете. К тому же, такой кредит выгодно погашать досрочно.

Однако преимущества дифференцированной схемы всегда упираются в риски банков. Последние склонны нивелировать их условиями кредита — например, более высокой ставкой. Потому эксперты часто называют этот способ расчета маркетинговым ходом. Привлекая заемщика формулой, организации не говорят об издержках. Чтобы избежать подводных камней, заранее просчитайте график платежей. С ипотекой это лучше проделать на годы вперед. 09:48 27.06.2018

В каком банке есть дифференцированные платежи по ипотеке в 2020 году

Банки, дающие ипотеку с дифференцированными платежами, не достаточно распространены, так как, оформляя данных клиентов, финансовые организации упускают возможность выгоды в выплаченных должником процентах.

Дифференцированный платеж, как альтернативный выбор способа погашения, это — ежемесячная выплата по ипотеке, которая, в свою очередь, состоит из разных частей, основной и переменной. Также важная особенность дифференцированного платежа состоит в том, что с каждым отчетным месяцем он идет на уменьшение согласно специальной формуле. Грубо говоря, заёмщик к концу ипотеки оплачивает минимально низкий платеж, при этом всю основную часть всех процентов успел выплатить в начале срока.

Главный вопрос, волнующий население, в каком банке в 2020 году присутствует продукт ипотеки с дифференцированными платежами?

В этом списке числятся следующие организации:

- Газпромбанк. Крупнейший российский известный банк, имеющий в своем арсенале с низкими ставками, комфортными для заёмщиков условиями, а главное возможностью дифференцированно выплачивать кредит.

- Россельхозбанк. Данная финансовая компания также идет навстречу своему населению, и запускает процесс формирования дифференцированных платежей по ипотеке. Это довольно повысило количество потенциальных обратившихся граждан за практически в два раза.

В каком банке лучше взять ипотеку список лучших

Следует обратить внимание на такой момент как страхование жизни заемщика. Если при получении потребительского кредита банки нередко навязывают услуги по страхованию вместе с партнерскими страховщиками, то здесь данная процедура является необходимой и вынужденной

Отказаться от нее в холодный период после заключения сделки вряд ли представится возможным, поэтому имеет резон рассмотреть, как будет влиять размер выплаты по этому виду страхования на весь кредит, поскольку заключается данный договор на все время действия кредита.

- Возрождение – 12% годовых. Поддержка государственных программ;

- Юникредит Банк – при взносе от 15% первоначально можно получить ссуду до 15000000 рублей;

- РайффайзенБнак предлагает кредиты по базовой ставке от 11%;

- Газпромбанк выдает до 1000000 под 14,5% годовых.

Достоинства и недостатки дифференцированного способа погашения и его сравнение с аннуитетным

Основными достоинствами модели с дифференцированными платежами считаются:

- интуитивно понятная методика расчетов;

- регулярное равномерное уменьшение основной задолженности;

- простота пересчета сумм при досрочном погашении части кредита.

При досрочной уплате части долга по займу для корректировки графика требуется только пересчитать величину основного долга.

Дифференцированный и аннуитетный платежи — сравнение Среди заемщиков распространено мнение, что дифференцированная методика выгоднее, чем аннуитетная.

При тех же условиях, для которых приведен пример расчета ежемесячных сумм погашения, общая переплата при дифференцированном способе составит 7230 тыс. рублей, а при выплатах равными суммами (аннуитетная схема) пользование кредитом обойдется в 9856 тыс. рублей, что почти на треть дороже.

Особенно заметна эта разница при длительных сроках кредитования (более 10 лет).

Происходит так, потому что при аннуитетном погашении ежемесячные выплаты остаются неизменными. В первые месяцы большую часть взноса составляют проценты. При этом тело кредита не претерпевает существенных изменений, в результате уровень процентных выплат остается высоким.

Недостатки дифференцированного платежа

Банк, предлагающий дифференцированную ипотеку, однозначно не работает в убыток. Явные достоинства такого варианта расчетов нивелируется скрытыми, но не менее значимыми недостатками.

- Сумма первого платежа (наиболее значительная) становится основной при расчете необходимого для погашения дохода и возможной суммы кредитования. В результате доступные суммы ипотечного кредита оказываются ниже, чем при аннуитетных расчетах.

- Влияние инфляции в долгосрочной перспективе сводит к нулю все преимущества дифференцированного метода – максимум затрат приходится на первые месяцы выплат, когда деньги оказываются максимально дорогими (инфляционная составляющая — минимальна).

- Планирование бюджета с учетом различных взносов на погашение займа оказывается более сложным, чем при схеме ежемесячных выплат равными суммами.

Важно! При выборе дифференцированного способа погашения ипотеки банки предъявляют к заемщику более жесткие требования, а нередко, кредиты с использованием такой методики выдаются по более высоким процентным ставкам.